已经实施35年的香港联系汇率,会不会与美元脱钩?(图片来源:Adobe stock)

【看中国2018年10月13日讯】最近,有人转给我这样一张图,说港币可能要与美元脱钩了。

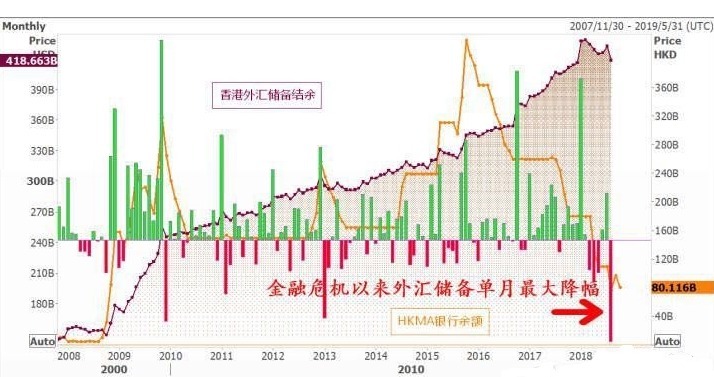

额——这张图只是说明香港上个月外汇储备单月降幅最大,距离港币脱钩,还差着十万八千里呢!

香港外汇储备结余(作者博客)

先介绍一些港币的基础知识。

作为英国殖民地,港币最初与英镑挂钩,但英国在二战后经济实力大减,英镑一度大幅度贬值,严重影响香港经济,于是香港政府在1972年将港元与美元挂钩,最开始为固定汇率5.65港币兑1美元,1974年11月改为自由浮动。

1983年初,中英谈判在即,香港前途未卜,信心危机导致汇率暴跌至9.6港元兑1美元,为应对这种情况,财政司在10月份宣布港元汇价与美元挂钩,实施严格的联系汇率制度,定为7.80港元兑1美元,延续迄今。

1997-1998年亚洲金融危机期间,港币汇率受到西方对冲基金攻击,但成功渡过危机。

2003年到2005年,由于美元疲弱,大量资金流入香港,为加强利率调节功能,香港金管局推出7.75港元的强方兑换保证(金管局承诺按照这个汇率把美元兑换成港元)和7.85港元的弱方兑换保证(金管局承诺按照这个汇率把港元兑换成美元)。

迄今为止,香港的联系汇率制度已经实施35年。

长期以来,香港政府授权汇丰银行、有利银行(后被汇丰银行并购)及渣打银行发行港元纸币,香港回归后中国银行亦成为香港的发钞银行。根据香港法例规定,发钞银行发钞时,需按7.80港元兑 1美元的汇率,向金管局提交等值美元,并记入外汇基金,作为所发钞纸币的支持。相反,如果回收港元纸币,银行则自外汇基金收回等值美元。

换句话说,每一港元的基础货币,有100%对应的美元作为准备金。

港币汇率的稳定主要由利率调节机制实现——若市场对港元需求大于供给,汇率到达7.75港元兑1美元,香港金管局就会向银行卖出港元买入美元,使港币基础货币增加、港元利率下跌,降低其吸引力,进而令港元减弱回到7.75到7.85的兑换范围;

相反,若港元供过于求,市场汇率转弱至7.85港元兑1美元,香港金管局会用美元向银行买入港元,市场上的港元总量减少、港币利率上升,这样一来,港元吸引力增加,汇率会逐步增强到7.75-7.85的兑换范围。

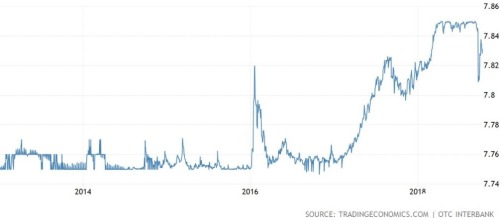

因为美元2018年以来逐步走强,年中前后,港币兑美元又频频触及弱方价位(7.85),于是一些媒体动不动就说什么港币保卫战、港币危矣,还有的专家装模作样提什么应对措施,1997年香港政府大战对冲基金的案例也被人不断提起。

可我要说,这些说法真的有点咸吃萝卜淡操心。

截止到2018年8月,港币全部现钞(M0)总量为4592亿港元,其狭义的货币供应(M1)为2.44万亿港元,广义货币供应量(M3)为14.12万亿港元。

对应的,大家知道香港的外汇储备有多少吗?

4264亿美元!

如果按照货币发行比例来计算,香港可能是主流经济体中外汇储备最充足的!

香港外汇储备变化图(来源:香港金管局)

且不说现钞总量,就按照狭义货币供应计算,即便把市面上的全部港币,都拿去金管局兑换,也只需要3100亿美元而已(广义货币供应中很大一部分是信贷,无法兑换成美元),在这种有底气的情况下,又没用其他要命的经济危机和问题,港币干嘛要脱钩?!

上半年,港币兑美元触及弱方兑换价7.85的时候,金管局总裁陈德霖讲了一段话:“……希望市场人士不要误会金管局不愿看见港元转弱。其实我们是期望在港美息差扩阔的环境下,港元流入美元,触及7.85水平,金管局出手,货币基础逐步缩减,为港元利息正常化提供条件。”

根据前面的提到决定港币汇率的“利率调节机制”,陈总裁的意思是说,金管局是希望港币触及弱方水平的,这样就可以回收港币,让港币的市场利率逐渐抬升,追上美元的利率。

随着市场上的港币减少,9月底美联储加息次日,汇丰、恒生、渣打、中银香港四大银行纷纷宣布将港元加息,这是12年来第一次,此后多家银行陆续跟进。

港币略略加息,港币兑美元汇率一下子就离开了7.85的弱方水平。

香港兑美元汇率走势图(来源:OTC Interbank)

金管局总裁陈德霖在加息前一日向媒体表示:“港元加息将会是循序渐进的,最终港元利率会很接近美元利率。”

自2008年美联储实施QE政策以来,大量美元流入,香港经济最大的问题从来都不是美元不足而是美元泛滥,由此带来的港元宽松泛滥,所以港币不得不始终保持比美元还要低的利率。

正是因为港币泛滥,造成香港最近10年来以房价为代表的资产价格暴涨,股市也一路上升——2015年底美联储开始加息收缩美元,港币按理论也应该加息,但因为市场上港元太多,造成市场上的港币始终维持在零利率水平。

根据香港的联系汇率制度,外汇储备流失,意味着市面上的港元也会等比例减少,这意味着港币开始紧缩,距离港币脱钩美元十万八千里——这下,你该明白陈德霖说希望“回收港币”的意思了吧?

有人该质疑了,1997年香港难道美元不充足么?

为什么会遭到对冲基金攻击?为什么当时有“港币保卫战”这一说?

现在为什么不能再来一次?

根据阿根廷等国的教训,实施“货币局制度”的经济体,在什么情况下才会遭受攻击被迫“脱钩”呢?

答案是:政府财政赤字、贸易赤字都很严重(这会造成本国货币价值虚高),然后金融体系高流动性资产储备不足——也就是说,只有在屋漏偏逢连夜雨的时候,港币才会被迫脱钩。

1997年亚洲金融危机之时,香港外汇储备仅有700亿美元,银行体系很大一部分资产遭受东南亚金融危机打击而损失严重,所以遭受对冲基金攻击。

对比之下,香港现在并不存在严重的财政赤字和贸易赤字,在2008年金融危机以来,在金管局严格监管下,香港本地银行2017年平均资本充足率为18.7%,在国际上属很高的水平,而且银行在2017年底持有高流动性美元资产超过4万亿港元(超过3万亿港元为外币资产),应付对冲基金攻击绰绰有余。

还有,1997年的案例告诉投机者,港府掌握着冲基金的所有底牌——包括他们向哪家银行借了港币,资金成本是多少,期限是多久,他们手头的期货空仓合约数是多少,盈亏平衡点在多少位置……

还有,现任金管局总裁陈德霖,就是当年对阵对冲基金的狙击手啊!

有着足够的外汇储备,银行体系美元流动性充足,又可以看到空头们的底牌,现在的香港政府,应付投机者简直就像拳击手对阵一个婴儿——这种情况下,没用哪个对冲基金会愚蠢到上100倍的杠杆来沽空港币。

所以,在没有爆发大型全球金融或经济危机的情况下,只要香港自己没有与美元脱钩的意愿,港元的汇率目前可以说稳如磐石,那些想着港币与美元被迫脱钩然后大幅度贬值的人,可以暂时放下这个担心了。

有传闻说,因为香港最近几年变成了大陆洗钱和资金出逃通道,所以港币准备与人民币挂钩,慢慢要与美元脱钩……

香港是大陆的资金出逃通道不假,但这个传闻我觉得很不靠谱——大陆资金出逃归根结底还是要把人民币换成港币,然后才能兑换成美元,只要港币本身没有出现大的问题,香港的联系汇率就没啥问题。

不太清楚人民币进入香港之后,会不会被当做外汇储备印刷同等规模的港币,但即便如此也根本不用担心。

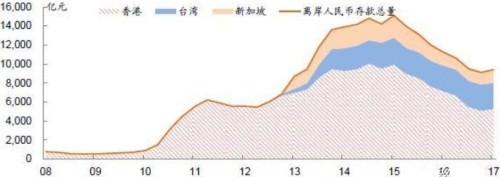

2015年底以来,为维护人民币汇率,央妈不断购入离岸人民币,不断打爆人民币空头的同时,也让离岸人民币规模从2016年初的1.5万亿降低到2017年底的大约1万亿。

离岸人民币存款规模(来源:中金公司研究所)

截至2017年底,中国香港、中国台湾和新加坡的人民币存款规模分别5504亿元、3199亿元和1520亿元——不要说区区5500亿人民币在香港掀不起什么风浪,即便是全部1万亿元人民币,香港的外汇储备对付起来也绰绰有余。

港币挂钩美元的联系汇率已经使用了35年,很明显适应香港这个“自由港”的经济状态。相比之下,人民币处于资本管制状态,国际化进程已陷入停顿,港币这个时候挂钩人民币,是要学中国一样搞汇率管制么?失去了“自由港”的名头,香港经济岂不是要自寻死路?

你要说5年10年后港币会不会与美元脱钩,这个我真不知道;但至少,在2-3年之内,只要香港政府不主动选择,港币与美元脱钩的可能性基本没有。

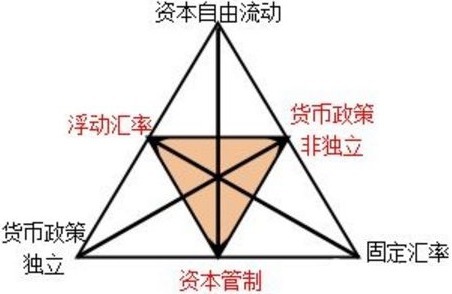

PS:关于汇率、货币政策与资本流动的“不可能三角”。

汇率、货币政策与资本流动的“不可能三角”

选择1:货币政策独立和资本自由流动,实施浮动汇率。

在资本完全流动条件下,频繁出入的国内外资金,会带来国际收支状况的不稳定,如果本国货币当局不进行干预,同时还要保持自身货币政策的独立性,那么本币汇率必然会随着资金供求的变化而发生频繁波动,这就是浮动汇率。当前,发达国家及多数发展中国家,实施的就是这种制度,虽然汇率调节有缺陷,但汇率浮动相对较好地解决了“三难选择”。

选择2:货币政策独立性和固定汇率,实施资本管制。

实施独立的货币政策,如果不允许汇率浮动,那么货币价格无法自动跟随经济调整,在对外经济交往中就不可能存在自由的资本流动——大多数发展中大国如中国、俄罗斯和巴西,传统以来都在施行这种固定汇率+资本管制+货币政策独立的组合。这一方面是需要针对国内经济状况实施独立的货币政策,对外经济交流又需要汇率的稳定,就不得不对资本进行管制。

选择3:资本自由流动和固定汇率,放弃本国货币政策独立性。

为了保证货币信誉,一些规模不大的经济体,选择实施资本完全流动和固定汇率,这样一来,其货币政策必须跟国际货币(美元或英镑)基本一致,这意味着放弃本国货币政策的独立性。新加坡、香港、智利、阿根廷、爱沙尼亚、立陶宛等都曾实施过这种制度,这种放弃本国货币政策独立性的方式,被称为“货币局制度”。

当今世界大多数国家是选择1,中国是选择2,而香港是选择3。

(文章仅代表作者个人立场和观点)责任编辑:宇真

短网址: 版权所有,任何形式转载需本站授权许可。 严禁建立镜像网站.

【诚征荣誉会员】溪流能够汇成大海,小善可以成就大爱。我们向全球华人诚意征集万名荣誉会员:每位荣誉会员每年只需支付一份订阅费用,成为《看中国》网站的荣誉会员,就可以助力我们突破审查与封锁,向至少10000位中国大陆同胞奉上独立真实的关键资讯,在危难时刻向他们发出预警,救他们于大瘟疫与其它社会危难之中。