【看中国2020年4月27日讯】骗局年年有,但是今年特别之多,而且骗局还特别离奇,完全让你防不胜防。以前,大家都说P2P是骗人的,产生了很多金融难民,但是P2P只是骗你的本金,他不会说骗了你的本金还要你追加补偿。股市也是这样的道理,顶多就是亏光本金归零,但是今天我说的这个骗局,它不仅会亏光你的本金,还要你追加赔偿给银行。有一个投资最多的投资者,这一次不仅亏光了其900万本金,这还不算完,他还倒欠了银行500万。他本来是想买些银行的理财产品赚点钱的,结果还倒欠了银行500万,可以说输得倾家荡产,真是“活久见”,从来没见过这种情况,所以投资者真是欲哭无泪。至于最终结局会怎么样,现在都不好说。

我们先看一下到底具体是怎么回事。2020年4月,国际资本市场上一场罕见的负油价奇观,没想到却给在中国国内的投资者带来了巨大损失,可以说让他们踩了一个大雷。中国银行的一款理财产品叫做“原油宝”的,既像理财产品,又像一种期货,就捅了一个非常大的篓子。

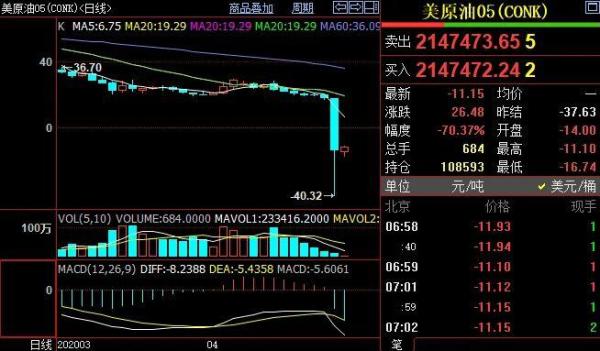

4月20日晚,国际原油期货价格大跌了305.97%,收于每桶-37.63美元,可以说是国际油价首次收于负值。大家想一想,一个期货价格跌到负数,这是个什么概念?这是从来没有出现过的。万万没有想到,大洋彼岸的期货油价暴跌的时候,最受伤的居然是中国的投资者,而且是中国银行“原油宝”的投资者。那么中国银行的“原油宝”,也就是个人账户原油业务,其产品投资者的资金遭到了血洗,甚至出现了“穿仓”。什么叫“穿仓”?就是说你的保证金全部赔光光,同时,你还需要向银行倒赔2倍资金的钱财。一般股民买股票不加杠杆的话,也就是本金的亏完亏光,而买入中国银行的这款产品后,不仅本金亏没了,还得给中行倒贴钱,可以说是奇观呐,非常“奇葩”。

2020年4月21日,纽约原油期货最低跌到了-40.32美元,最终报收-37.63美元/桶(网络图片)

4月22日,中国银行官方发了一个补充公告,暂停“原油宝”新开仓的交易,他们给出的22日(美国时间4月21日)的原油合约结算价格是-37.63美元/桶,也就是当天美油05合约的结算价(05就是5月份的合约), 那么导致的直接后果就是:多头持仓,不仅本金全部亏损,而且还要向银行追加资金,以填补负油价带来的持仓亏损。有人就戏说呀,这么一比,连P2P都算是“良心产品”了, 而这次的原油,堪称史诗级的爆仓。不少原油宝的投资者这几天陆续收到了中国银行追加交割款的短信,要求大家交钱,可以说引起了投资者的愤怒。他们认为中国银行没有在价格归零的时候平仓止损。根据媒体的报道,不少投资者都晒出了自己的账户,可说是“怎一个惨字了得”。

据上证报的报道,一位董女士称,她之前从未进行过原油产品类的交易和投资,前段时间看到油价价格跌的有点猛,身边有朋友买了赚了点钱,然后就心动了,她也跟着买了点美国的原油试试。当时买入的价格是20美元左右,已经是此前的最低价了。结果没想到,不仅亏光了保证金,还得倒贴银行,因为油价一直在跌。有人甚至在油价为1美分的时候去抄底,还是抄在了半山腰,因为原油期货价格跌到了-37美元一桶左右,所以很多人的亏损是翻倍了。赔的少的一般是几万、十几万,赔的多的呢,几十万、几百万都很正常,现在中行在逼着他们交钱,可以说他们也是进退两难了。但是现在这些投资者们要集体诉讼来维权。

我们就来看看“原油宝”是怎么个来历。它是中国商业银行在2013年左右到华尔街去取经,开始复制到国内的石油交易产品。国内的原油交易产品大多和原油宝的设计原理是差不多的,国内的商业银行的都是看到这种模式来设计产品让大家购买。它的目的就是把原油做成黄金那样的标准产品来出售,和当时各大商业银行的纸黄金,其实是一样的,它的根本特征就是:不用交割实物的那种金融衍生品。投资原油原本是高风险的期货交易,但中国的原油账户设计出来特别适合普通人投资,它只有最近两个月的期货合约,你只能买最近两个月的期货,其他再远的你买不了,就是这种产品。它的价格紧随WTI原油期货,可以以美元或者是折算成对应的人民币来购买,100%的保证金购买,但又不需要真正的交割,所以大家只用在银行里面买卖一个数字就可以了,就可以赚钱。

2013年中国经济是一个脱实向虚的分水岭,实业开始下滑,楼市也短暂地调整。那么P2P、纸黄金、石油、甚至后来炒股等投机行为开始大行其道。中国人从小就被教育,说石油是不可再生资源,非常珍贵,中国一直在进口,而且像房子一样是稳赚不赔,很多人都培养出了有关原油的这种概念,再加上国际原油期货的价格波动比较大,因为有波动就有机会吗,而且它也不带杠杆,没有爆仓的风险。可以看多,也可以看空,无数人就觉得这是一个投资原油的好产品,于是就一步步走到了这个坑里面。

有人可能会问了,如果原油价格暴涨,那银行且不是会赔大钱?我们想想看,银行是设计产品的人,他当然是不会让自己亏钱的,他们怎么会承担亏损的风险呢,这个想想都知道的。而普通投资者的看空和看多仓位会互相抵消一部分,那么如果还有剩下的多单或者是空单,银行就会直接拿到国际市场上,风险全部转移到全球最大的原油交易所的投资者那里去了,所以说这个产品的设计上非常聪明的——岂止是聪明,因为这个产品更是源源不断的给银行下金蛋赚钱。为什么华尔街自己不设计这种玩意儿呢?因为他们知道如果这样搞的话,会被美国的投资者告上法庭,甚至会告的倾家荡产,因为这个产品的设计是有重大缺陷的。原油账户,是紧随国际油价的期货价格,而期货每个月都有到期日换仓,这就意味着每个月银行都会面对所有的投资者收一遍佣金,大约就是购买总金额的1%,这是每个月收1%,那么全年算下来就是12%,可以说这是一笔不小的费用,这意味着你的钱不仅免费在给银行用,一年里还要交12% 的佣金,银行当然是最大的赢家。

从2013年原油账户推出两年多之后,就遇到了2015年国际原油价格的暴跌,可以说很多小白的投资者就利用这个产品来抄底原油,虽然涉及到移仓、转期等一些因素,但原油价格还是在2016年3月就开始了快速的反弹。原油价格在低位的时间还不到三个月,那些抄底原油的小白们,可以说就大赚了一笔。大家尝到了甜头之后,就会更加的信任这个产品,并会变本加厉来投资炒作,那么风险就会慢慢开始积累了。但是2020年可以说是一个非常特别的年份,很多过去的不可能,在这一年都开始实现了,包括疫情这个情况也是。你脑洞大开都想象不到会发生这种事,可以说刷新大家三观的事情是一件接着一件。

那么在原油价格这件事上同样如此。疫情导致全球的经济停摆,致使原油需求疲软。工厂都不开工了,哪还需要原油呢。各大产油国出于不同目的,又不肯及时减产,相反还在增产,沙特的价格战就开打了。 WTI原油从每桶50美元下上,跌倒了现在的17美元左右,可以说跌了三分之二,于是很多普通散户就开始前赴后继的继续买原油账户来抄底,就像当年中国大妈全世界买黄金抄底一样,那么银行账户原油的成交量就屡创新高,持仓量更是越来越大。

不过,很多国家还在不停的产油,但因为经济萧条,市场有没有需求,所以石油是过剩的,你再产这么多,但是没人要啊,于是原油就堆积起来了。这个局面对真正的市场参与者来说倒还好,如果多单没有及时抛掉或者没法抛,他大不了就在交割的时候提货了,真正的市场参与者是需要石油的,就去提货就完了。但是纯粹投资者的多头啊就悲剧了,因为一旦市场上没有了对手盘,摆在大家面前的无非就是两个选择,要么你不断的补充保证金,要么到期的时候你就凭着单据去提油。原油宝的产品,它说明上也讲了,他们就是纸面交易,是不会去拿实物油。不仅是中国账户原油的购买者,或者是国际上一系列原油基金的购买者,从本质上来说都是没有实物原油交割能力、也不可能交割实物的小散户,而这些合计起来的仓位占了WTI原油期货多头仓位的70%以上。没有交割能力,而仓位又占这么重(70%),这些散户被收割的结果可以说早就注定了,区别只是拦腰斩还是连根拔起的问题。

我们再看一下中行的原油宝,它就是和石油期货挂钩的一个理财产品。说它是期货吧,其实它更像是理财,没有门槛,啥人都可以买。你说它是理财呢,它居然又可以倒亏,输完保证金还要倒贴中国银行这么多损失,所以它是很“奇葩”的一个产品。那么这次原油期货的负值事件, 唯一的原因可能就是其他投资机构都换到了下一季。别人都把五月份的合约转到了6月份,也就是移仓了,那么就是中国银行,傻乎乎的没换,也不知道是怎么想的。临到最后一天交割日了,才醒悟过来,而他又没有实际的接收能力,还不能提货,于是他急急忙忙就把手里的单全部抛掉,但是他抛出来了,又没有人要,于是导致国际油价就扑街了,全球金融市场可以说被连累到大跌,顺带着中行的理财客户,也都全部赔了个精光,还要倒贴。按理说,市场上的中行,在帮客户平仓的时候,自己是需要承担起对手盘职责的,也就是说,投资者在亏光保证金之前,他挂出来卖单,一旦市场上没有人接这些卖单的话,那么他必须自己来接收,就算你亏也要接受,而如果投资者没有卖的话,那么就得看是否已经达到了平仓线。正常情况下,中行应该是要强行平仓的,你不能让大家亏了本金还要倒贴,所以整个市场上在没有对手盘的情况下可说是极其的罕见,而这一次偏偏就被中行给赶上了。若是履行职责的话,中行应该是自己站出来处理,充当这个对手盘的,就算硬着头皮,你都要接盘承担这种亏损后果的。啥意思呢,就是说我10美元买的油价跌到了0美元,我已经亏完了,我的保证金全部亏完了,平仓卖掉,而市场上如果没人愿意0美元接手,你中行就必须自己接手。至于再往下的亏损,就与投资者没关系了,应该是这样的。很明显,中行不愿意接,但是他没有像工商银行、建设银行等其他中资大机构那样机敏、跑得快(在4月15日的时候这两家银行等一些大的机构,基本上都已经转期或者是移仓了),结果是中行没有跑掉,他掌管着数十亿美元的石油基金,硬是被国际空头吃定了,全部包了饺子,巨亏29亿美元!因为他们吃定了你无法接货,硬生生合伙把油价逼成了从来没有见过的负价格:-37美元。另外,与交易所指定的原油库容都已经爆满,这也是很大的一个原因。美国的原油生产商们生产出来的原油,已经把库存的库容全部都占满了,为了避免这只肥羊逃跑,也就是说中行最终万不得已会选择实物交割去提货的话,那么国际上那些做空的巨头就会亏个精光,但是他们知道你不能提货,没这种能力,所以这些生产商早就把交易所指定的交割地周围的所有仓库全部都租光了。即使空头真的是把油给你,到时候你也没有库容接收,因为存油这个地方是非常关键的,而这个库容已经全都满了。所以这次,中国银行成了被宰杀的肥羊,而工商银行、建设银行等一些机构则成功逃脱。但是5月份你逃过了,6月份不一定能逃得掉。

空头们已经开始围猎6月份的石油合约了。大家越抄底,那么这种被猎杀的可能性就越大。原本以为可以抄底的石油产品,结果变成了比P2P还恐怖的金融黑洞,大家亏了个底朝天,还倒欠一屁股债,可以说也是刷新了大家对金融工具杀伤力的一个认知的下限。其实,我认为期货产品是机构投资者的事,普通的 投资者根本不应该参与,因为风险太大,所以我从来不建议大家去投资期货、股票这种高风险的品种。就原油来说,它的价格一定是被 全球经济的表现所决定的。在中国、美国和欧洲等这些顶级的全球经济体,他们一季度的经济数据可以说全部都扑街的情况下,其原油需求肯定会是大幅度萎缩的,这是没有疑问的。没有需求,加上欧佩克,俄罗斯和美国等产油大国都心怀鬼胎,不肯减产,还在增加产量,那么单位原油价格是必然下跌的。所以,任何微观的投资都是需要宏观经济走势作为基础的。你不看宏观经济走势,单纯的钻到一个投资品种里面去博弈,可以说是对自己财富的极度的不负责任,最终的结果可能就是血本无归。那么未来,可能还会有更多的幺蛾子,大家一定要小心谨慎为好。

2020年之后,大家就不要想着怎么赚钱了,一定要想着怎么保本-保本-保本来抗通胀保值,保护现在的财富可以说比赚钱是更重要的。

(文章仅代表作者个人立场和观点)责任编辑:宇真

短网址: 版权所有,任何形式转载需本站授权许可。 严禁建立镜像网站.

【诚征荣誉会员】溪流能够汇成大海,小善可以成就大爱。我们向全球华人诚意征集万名荣誉会员:每位荣誉会员每年只需支付一份订阅费用,成为《看中国》网站的荣誉会员,就可以助力我们突破审查与封锁,向至少10000位中国大陆同胞奉上独立真实的关键资讯,在危难时刻向他们发出预警,救他们于大瘟疫与其它社会危难之中。