美中贸易战的核心,就是决战人心!(图片来源: Getty Images)

【看中国2018年9月9日讯】(接前文:人心之战(3)——“逢八必乱”:2018上半年宏观经济综述之三)

四、结语:决战人心!

首先,我们要建立起一个基本概念:中国的房地产泡沫,到底已经膨胀到了什么地步;城镇居民在购房上的投入,已经占到其收入的多大比例。唯有深刻理解了这一点,我们才能真正理解中国在贸易战的威胁之下,经济局势到底有多险恶。注意,你们接下来将要经受一场数据浪潮的冲击,不过,你们无须认真的阅读下列数据表中的每一个数据,笔者将会对表格中的数据规律予以详尽说明。

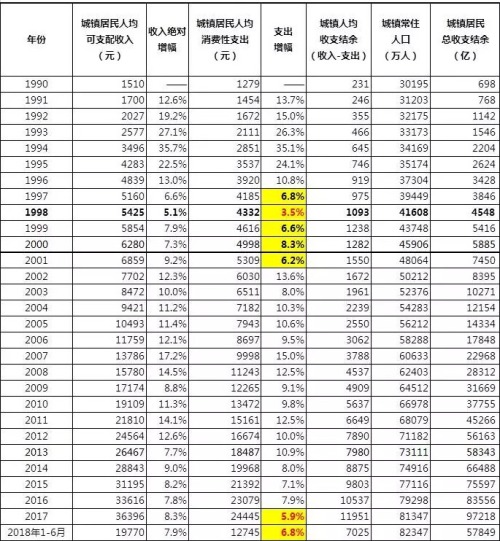

首先要放上来的,是1990年至2018年6月的中国城镇居民的人均收支数据表。这份表格不仅是列举了中国国民的历年收支情况,更重要的是,我们可以扣减出一个非常重要的数据:人均收支结余——这是一个非常重要的数据。由于人均消费性支出收据仅包含居民为了生存必须的衣食住行医教育(这里的“住”指的是居住直接居住,比如物业水电支出或租房支出,不包含购房按揭类支出)的支出,不包含奢侈型消费和购房支出,因此所有这类高端消费,都指着人均收支结余了。

中国城镇居民收支计算表(作者制表)

上述表格中有一个非常重要的数据特征:1998年-2001年间,中国城镇居民的收入和支出增幅都很低,这是由于当时效率低下的国营经济遭遇重大困难,被迫启动千万工人大下岗,居民的收入和消费能力因此丧失增长性。此后中国加入WTO,融入国际经济大舞台,承接了全球的基础制造业转移,发展成全球最大的基础工业品基地,因此城镇居民的收入和消费能力与日俱增,年增幅基本上都维持在10%以上。然而2013年之后风云突变,城镇居民的收入和消费支出增幅都呈现下降趋势,2017年城镇居民人均消费性支出增幅仅5.9%,2018年上半年也只有6.8%(12745/11931),这当然意味着消费降级。

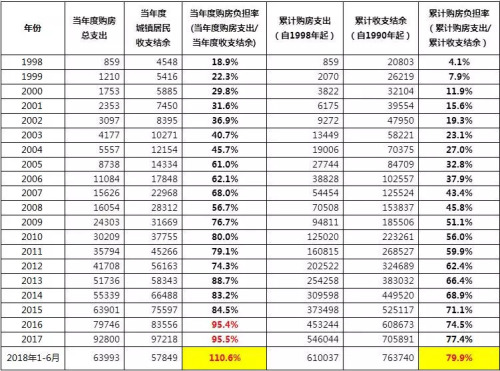

接下来,我们直接来看1998年中国开启商品房地产改革至今的宏观房地产市场数据。我在下表中做了一个简单的数据模型:假设所有的商品房均为三成首付,20年等额还本,购房利率统一设置为6%,由此推算每年的城镇居民购房总支出。注意两点,第一,这里的统计口径为完成了房管局登记备案的商品房销售数据,事实上从2017年开始,大量的已售商品房由于限签因素,无法完成备案,但城镇居民已经事实上支付了首付。因此,2017年及2018年的数据存在一定的低估。第二,这里直接使用的“商品房”而不是“商品住宅”的数据,这是因为住宅销售额占商品房总销售额的比值超过85%,且剩下的用于销售的物业形态中,商铺的买家主要是居民个人,写字楼的买家也有相当大比例的居民个人,整体而言,超过9成的商品房卖给了城镇居民个人,以公司名义购买的物业比例极小。

中国历年城镇居民购房支出情况(作者制表)

按惯例,对上述购房总支出做一个简单的验算:1998年至2018年6月的商品房销售额合计91.54万亿,居民还本额合计43.69万亿,两者扣减,就能得出城镇居民的购房总负债规模:91.54-43.69=47.85万亿。根据中国央行的数据,截至2018年6月底,城镇居民总贷款余额为44.13万亿,这些贷款基本上都是购房类贷款,消费类贷款规模极小。此外,根据建设部的数据,截至2017年底的住房公积金贷款余额为4.51万亿,考虑到近5年来住房公积金贷款余额规模的年增额约5-7千亿,估算今年6月底的数据为4.8万亿,应该不会有太大的数据出入,如此合计,居民总贷款余额为44.13+4.8=48.93万亿。这个数据与前述表格中的推算数据之间的差异仅2.2%,几乎可以忽略不计。这两个数据相互印证,说明前述表格中的计算方式是成立的,是符合现实情况的。

以上述居民购房支出表中的年度支出数据,去除以居民历年的年度收支结余数据,我们就能计算出居民的年度购房负担率了。这个购房负担率一旦超过100%,就意味着居民手里的盈余资金全部被房地产市场吞噬了。为了买房,居民下一步就只能是压缩必要的生存支出,形成消费降级。

中国城镇居民购房负担率演变情况(作者制表)

计算出来的结果一点都不让人感到意外:中国国民的年度购房负担率水平,在2010年达到80%,此后,在连续的房地产调控之下出现震荡,到2015年依然维持在84.5%的水平。这说明这些年的房地产调控其实起到了作用,居民的购房冲动得到了抑制。然而,调控的结果是政府的土地出让金收入大减,2015年的土地出让金收入降幅高达22%,所以到2016年初,中国就放弃调控,开始启动“房地产去库存”政策,此后居民的年度购房负担率剧烈增长,2016年和2017年都在95%左右,到了2018年上半年,这个数据出现了暴增,达到了110.6%!居民的当年度收支结余全部都要拿去买房,这意味着两件事,第一,居民必须要动用他们的棺材本,也就是使用历年积累的储蓄来偿还购房支出,这就是“六个钱包”说法的由来。2018年上半年,居民80%的棺材本都已拿来购房,六个钱包已经被压榨得差不多了,剩下的仅仅两成的棺材本,在中国这个负福利国家来说,必须拿来预防生老病死等等各种意外,是万万不能动用的。如果放纵房地产继续吞噬居民的棺材本,造成居民的现金流断裂,那是要出大问题的。第二,消费降级,已经是经济上的必然趋势,也一定会在社会消费品零售数据上体现出来。所以接下来,我们就来看看这个社会消费品零售数据的历史演变。

中国历年社会消费品零售数据情况一览表(作者制表)

2004年-2012年,是中国消费市场迅速发展的时期,也就是中国经济发展的黄金年份,社会消费品零售总额年增幅约20%,此后,伴随着中国的地产泡沫日益膨胀,消费增幅逐年下降,到今年7月份已经下降到仅4.4%(21.08万亿/20.2万亿)。这里必须说明的是:就现在这种惨淡的增幅,还是由于城市化在继续,每年新增的城镇常住人口约2千万左右,2018年上半年城镇常住人口的人均消费性支出12745元,而同期农民的消费性支出仅5806元,城镇人口的消费能力是农民的2.2倍,不过,最近中国开始表现出逆城市化的趋势,重点城市都在有意无意的驱使低收入人群回乡,这意味着消费增速将会加速萎缩。我这里给出一组代表性的销售数据供各位参考:2018年7月份轿车销量80.9万辆,同比增长-3.8%,环比增长-7.0%;SUV方面,7月销量63.9万辆,同比增长-6.9%,环比增长-6.9%。家用汽车销量往往被视为消费的先导数据,汽车销售陷入萎缩,一般都是经济萧条的起点,整个消费市场都将陷入真正的萎缩。

然而与此同时,从2013年开始维持的物价平稳状态开始改变,今年以来的零售物价指数开始提升,截至7月底已经达到1.7%,今年极有可能突破2%。这与上游的供给侧改革带来的原材料价格持续暴涨有关,原料价格的上涨总归是要传导到下游最终消费品领域的。这还真是一件可怕的事:在居民已经无力消费的同时,物价终于涨了起来,这只意味着一件事:滞涨。

消费是经济最核心的动力,消费增速陷入萎靡状态,经济增长动力就丧失了一大半。与此同时,房地产泡沫对实业的冲击作用,也逐渐体现了出来。我们必须知道的是:房价暴涨除了吞噬居民财富压缩消费,对实业造成间接打击之余,它还会推高房租,大幅提升企业的经营成本,对实业形成直接打击,最终形成驱赶实业的恶果。这种现象,可以在下面的固定资产投资演变表中得到完整的体现。

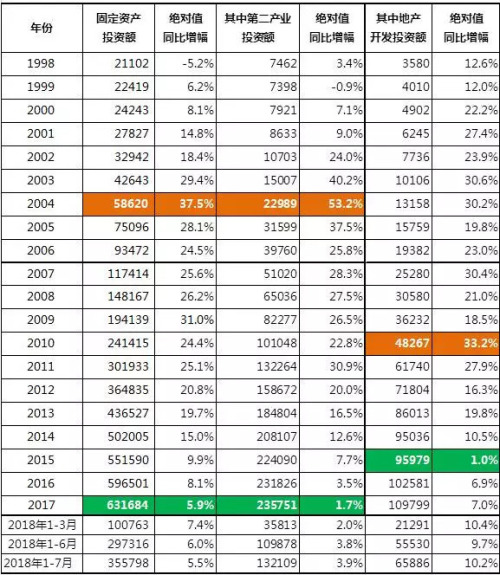

中国历年固定资产投资(不含农户)情况一览表(作者制表)

2001年中国加入世贸之后,固定资产投资大增,而第二产业(工业建筑业)的投资增幅长期超过固投总增幅,是为拉动投资的最重要的因素。然而2013年之后,伴随着房价的持续上升,固定资产投资的增速从此前的高于20%剧烈萎缩,到2017年的固定资产投资绝对值增速已经只剩下5.9%,乃是1999年以来的最低值。我这里稍微说句题外话,本文中的所有增幅数据都是绝对值增速,是与去年的数据直接相除得出的数据,而中国统计局发明了一套只有超级赛亚人才能看懂的除法,有着神奇的数据调整因子,比如2017年统计局宣称固定资产投资增速为7.2%,反正也没人能看懂这到底是怎么除出来的,所以我在这里也不予以引用。学会自己除一下,乃是在中国成为知名经济学家的不二法门,特此提醒!言归正传,到了2018年,投资增速继续下滑,1-7月的投资增速已经只剩下5.5%(355798/337409)。而2013年以来固投增幅下滑的主要原因在于第二产业(工业建筑业)投资增速的剧烈下滑,2013年为16.5%,到2017年,第二产业投资增速只剩下1.7%,2018年1-7月也只有3.9%,萎缩幅度远大于整个固投增幅的萎缩幅度。当然,与此同时,房地产投资一直保持着相对高速的增长。从1998年启动商品房市场化改革以来,也只有2015年全国房地产市场在持续调控之下萎缩,造成当年度的房地产开发投资增速只有1.0%,但是政府马上就受不了了,从第二年开始就启动地产去库存,将地产开发投资增速拉了上来,2016年和2017年的增幅都达到7%,2018年1-7月更是达到了10.25%(65886/59761)。中国经济弃实业而重地产泡沫的顶层政策倾向,在上述数据演变的轨迹中,清晰可见,根本就无从掩饰。

与此同时,在贸易战的大背景下,外资投资中国的欲望当然在迅速减弱,对外贸易数据当然也越来越难看,中国挣外汇的能力,当然也在迅速下降。下表列出了2000年以来中国在外贸和投资领域的全部外资相关数据,有兴趣的话可以点击大图好好看看。最重要的是最右侧的汇总数据,也是中国当年度挣到的外资总额。注意,下表中的服务贸易数据来源为中国国家外汇管理局,货物贸易数据来源为海关,外资投资数据来源为商务部。

中国吸纳外资数据演变情况(作者制表)

2001年中国加入世贸,当年度中国吸纳外资净值为633亿美元。到2015年,中国吸纳外资的规模达到峰值的3957亿美元,此后伴随着美联储加息缩表,促使美元回流,中国吸纳外资的规模就随之进入了下滑通道。2016年下降到2203亿美元,2017年下降到1798亿美元。到今年情况更加恶化,在贸易战的现实威胁之下,今年一季度出现了负值,净流出165亿美元,截至6月底的数据也仅仅只剩下15亿。这已经完全谈不上外资流入了。必须注意的是,上半年为了提前应对贸易战,有大量的贸易商提前完成了进出口贸易,这事实上极大的提高了今年上半年的货物贸易顺差,下半年中国的货物贸易顺差规模必将会大幅下滑,并导致整体吸纳外资的能力进一步削弱。今年中在吸纳外资一项上出现整体上的净流出情况,估计是板上钉钉的事了。

这么总结起来看,在地产泡沫的冲击之下,中国的消费与投资本来就丧失了增长性。祸不单行的是,川普(特朗普)适时发起的贸易战,将中国挣外汇顺差的能力都剥夺了。推动经济发展的三驾马车全部散架。在这场贸易战面前,怎么看,中国都已经没有了还手之力。目前,中国的应对措施已经渐渐明确:重启地方政府的大基建模式,以勉力维持固定资产投资增速。单单7-8月份的地方债新增发行规模就超过1万亿人民币了,按现在的势头,预计后续还会有两万亿的新增地方债规模。然而,中国地方政府本来就债务缠身,本来就已经到了连利息都还不上的程度了,这就是去年下半年财政部和发改委联手封堵地方基建,严查地铁轨道建设的原因。现在指望地方财政突然就宽松起来,重新拥有借债还息的能力,根本就不现实。如果最后由中央政府兜底,以行政命令要求央行直接印钱,帮助地方政府还债,那就是事实上的QE,量化宽松,就中国的货币信用状况,必定会导致一场灾难。

怎么办?我们可以怎么办?难道面对美国步步紧逼的攻势,只能求饶了吗?除了自杀式的重启借债基建模式,难道只能一步步的看着实业萎靡失业率暴涨汇率扑街房价暴跌吗?我们只能看到流民四起、社会动荡、底层绝望的国民启动互害模式吗?我们真的不能做点什么,来逆转现在的局面吗?

在第一部分序章,笔者详细阐述了1990年日本地产泡沫破灭的根源,在于美国信息产业的兴起,击溃了日本看似先进的制造业;在第二部分讲述了1998年东南亚地产泡沫的破灭,则是源起于美国互联网泡沫的兴起,吸走的外资投机资金;至于2008年美国地产泡沫的破灭,则是由于当时美国金融界借钱给一贫如洗的穷人零首付买房,最后他们根本就还不起债导致坏账连锁爆发。这些因素,在今时今日的中美之间,事实上并不存在。中国根本就没有零首付这一说,这么多年来,除了极个别的地区可以通过高评高贷降低首付,整体来说三成首付制度执行的非常好。买房者也基本上都有固定收入,提供假收入证明的当然也有,毕竟也不是主流。真正可恐惧的,就是新兴产业冲击中国。

然而,某种新兴的、能够吸纳全球资金积极参与的产业,还没有诞生。新能源现在基本上都是骗局,无论是风电、新型电池乃至电动车,全都没有啥革命性的技术突破。量子技术领域毫无进展。随身核能源设备至今唯有在漫威的电影里看到钢铁侠在使用,真实世界的人类能够发展出这种技术的可能性为零,甚至低于零。至于从1985年之后推动人类社会发展到今天的信息技术,也已经发展到了瓶颈状态,到了移动互联之后就没有了突破方向。所以美国固然通过加息缩表,促使美元回流,但是回流之后的美元其实也是无所事事,唯有炒炒美股买买美债而已。于是美股没事就创下新高,美债利率也一直维持在低位。

为了给回流资金找出路,美国政府的办法是力促实体制造企业回流。奥巴马政府还只是喊喊回流口号,川普政府已经真刀真枪地干上了,一方面启动全面性的减税,将企业税率从35%大幅下降到20%;另一方面,则对那些依然将产能布局到国外的企业口诛笔伐,川普甚至亲自上阵,在推特上对外迁的企业进行挞伐。在这样的背景下,连苹果公司都开始实施产业回归计划,为苹果代工的富士康也已经将部分产能搬到美国,为美国提供了数以十万计的工作岗位。到今年8月,美国的失业率已经下降到了3.9%,算得上是美国历史上最闪亮的失业率数据。然而,川普政府依然不满足。实体企业的回流美国还没形成规模,还只是小打小闹。更关键的是:现在看起来很漂亮的失业率,是建立在史上最低的劳动力参与率(愿意参加工作的成年人比例。美国的失业率计算方式为:有工作者/愿意参加工作者)基础之上的。2000-2008年的时候美国的劳动力参与率维持在66-68%之间,扣除老人以及病弱者,这还算是一个正常的数值,此后这个数据就调头往下,到2018年已经下降到了62%。这表明,近10年来,虽然美国的失业率逐年下降,但是美国成年人口的工作意愿不足,事实上的新增工作岗位,依然不足。

这么看起来,中美的核心矛盾,就是实体制造业的最终归属。要么就留在中国,以支撑地产泡沫之下脆弱的中国经济;要么就回归美国,以提升美国的劳动参与率,在全球经济面临重大危机的当口,美国经济将因此被推升到真正的盛世状态,川普总统也将因此成为美国历史上最伟大的总统,没有之一!

在美国那边来说,能做的准备都已经做了:大幅减税,石油气资源的大规模开发,这都是为了给生产企业降成本。同时发起与中国的贸易战,大幅提升关税,降低在中国设厂的美资企业的利润,逼迫其回流。美国这段时间中期选举,川普政府以及整个共和党,都将为美国带来了多少回流企业创造了多少工作岗位放在竞选宣传的首位,视之为最高的政绩。而在中国这边,真正能够挽留实体制造业的措施,一个都没有看到!减税?这几年的口号确实是喊得震天响,但是年年都是税收增速大幅超过GDP增速,今年1-7月的税收增幅高达14%。最近又玩出社保费用由税局统一征收的新花样,相当于变相加税。与此同时,中国还要以环保为名,发起一轮又一轮的企业清洗运动,直接关停民营企业,并且没有任何申诉或者复工途径。

中国国民,本来是这个世界上最吃苦耐劳,最愿意挣辛苦钱的人类。即便是地产泡沫的冲击之下,实业老板辛苦十年,比不上一个打工仔买套房挣的钱多,但是依然有着一批数量巨大的实业老板们,含辛茹苦兢兢业业无怨无悔地工作。对中国经济来说,最可怕的事,并不是地产泡沫的持续膨胀,而是实业老板们丧失信心,放弃实业。一旦出现这样的情况,那中国的结局,会比1990年的日本以及1998年的东南亚四国惨烈得多。

既然核心矛盾已经确定,那么我们的应对方式,就很明确了:给制造企业定向减税,减税幅度至少应达到30%以上。现在中国的税收征缴体制已经很完善了,已经可以很容易的区分企业性质进行征税了。单独对制造企业减税,也并不会带来整个国家财政的动荡。2016年中国规模以上制造企业的总税负为50940亿,总利润为71921亿(原谅我只能使用2016年的数据,因为2017年之后制造企业的税负数据就不公布了)。从这种数据来看,规模以上工业企业总税收只占当年度全国税收总收入的39%(50940亿/130354亿),将工业企业税负全面下调30%,也就是减少15282亿,全国税收降幅也只有11.7%,还远远达不到伤筋动骨的程度。如果想要弥补这种税收损失,还可以给地产行业增税,2016年中国房地产企业直接缴纳的税收总额约2.4万亿,再增加个3、5千亿应该也不难。最关键的是,二手房交易中的居民个人所得税,其实一直都没有真正予以征缴。如果这一笔税全面开征,取消所有的减免规定,只要是二手房交易的增值部分就必须缴纳个税,并且可以按照增值比例建立级差征缴制度,增值50%的部分征缴20%,增值一倍的部分征缴50%,这就已经足以弥补全部税收损失了,而且这种征收手段所能产生的社会效应,也一定比目前引发巨大争议又迟迟不敢出台的所谓房地产税的效果要好得多。并且,个税只有在炒房盈利时才会发生,对于真正的购房刚需来说,并不会发生负面作用,不至于发生房地产税这样的误伤。

而针对制造业减税,单单就这一笔30%的减负,就可以为工业企业增加21.2%的利润,无疑这将会给实业老板们带来巨大的经营动力。当这个国家真正启动专门针对实业企业的减税措施之后,整个社会无疑也将会逐渐形成尊重实业的风气。同时,在行政层面上,对于地方政府做出的无故关停实业企业的行为,一经查实,立刻撤掉地方主官的职。只要有一宗案例,就足以扭转地方政府藐视实业的作风。如此双管齐下,制造企业主的人心就能安定,中国有了实业作为底气,就有了与美国继续对抗下去的基础。未来的胜负固然还难以预料,至少也有了一战的机会。

然而,如果我们坚决拒绝针对制造业的定向减税,却毫无逻辑的选择政府借债搞基建的路子,这除了将中国引导到金圆券的老路上,没有别的可能性。这一次,在中美贸易战的威逼之下,我们已经没有试错的机会了。今年以来中国的制造业情况已经相当惨淡了。1-7月的规模以上工业企业利润规模39038亿,较2017年同期的42481亿,降幅高达9.2%。当然,中国国家统计局发明了一种新算法,他们把去年还在规模以上的总盘子里但是今年消失了的企业,从去年的盘子里踢了出去,强行宣布去年的规模以上工业企业利润总额其实为33330亿,由此得出中国今年的工业利润增幅为17.1%。当然,我们都知道这是自欺欺人罢了,根本就不能自圆其说。顺带说一下,从总盘子里消失了的企业数量是多少呢?2017年7月中国规模以上工业企业数为379887家,今年7月份为373939家,一年时间下来,5948家年产值2000万元以上的工业企业不见了……

就现在这样的状况,继续拖延下去,让企业主的心继续寒下去,让规模企业继续这么消失下去,中国的失业潮是可以预见的。在城镇居民的现金流完全被房地产吞噬的情况下,是没有办法应对失业潮的冲击的。这将会是压倒骆驼的最后一根稻草,失业潮将会带来房地产断供潮和抛售潮,带来物业价格的崩塌。要知道,今天中国三分之一的银行贷款都是居民购房类贷款,至于企业贷款最终流入地产开发领域的数额,更是难以估量,整体来说,中国至少六成以上银行贷款锁死在房地产领域,与东南亚金融风暴发作之前的情况一模一样。一旦地产市场崩塌,带来的金融风险,是中国无法承受的。

既然已经无可选择,既然定向减税已经是唯一的选择,背水一战已经成为了不得不为的事,无论怎么看怎么想,都没有了别的退路,那么,剩下的唯一问题,就是什么时候,中国会将这种定向减税措施推上台面。正如解说中国足球最常听见的一句话:留给中国队的时间已经不多了。如果中国政府不能尽快以减税作为突破口,收拾人心的话,这场贸易战,中国一定是彻彻底底的输家。而如果定向减税措施真的能够出台的话,那么,我们就可能还有一战之力,就还有时间和余力,跟美国见招拆招,寄希望于时间能够化解地产泡沫问题。更关键的是:定向减税也并不会伤及中国的财政根本,向地产领域定向加税已经可以弥补绝大部分财政收入损失。

但是,请注意这个但是,如果连这最后的一条路,中国都不愿意走的话,那么,我们就只能看着人心破碎,伴随着贸易战逐步升级,各路资金夺路而逃,并最终迎来长期的黑暗。然而,历史的吊诡之处在于:人类往往都会在历史的紧要关口,做出错误的选择。定向减税这种对国家来说一本万利的事,由于不能给顶层的权贵带去实际的利益,在操作上又很是麻烦,会徒增相当多的工作量,甚至有可能因此得罪相当多的既得利益团体,因此中国的决策群体,对这样更富有可行性的建议,一般来说,都会选择视而不见。鼓动地方政府借债搞基建多舒服啊,在工程建设过程中还可以寻租,各大利益团体都相当满意,这才是符合“中国国情”的危机解决措施嘛。至于以定向减税凝聚人心这种事,哪有什么实施价值嘛。这么想起来,对那个更可能发生的黑暗结局,笔者我唯一想说的,就只剩下我经常说起的这一句:我的读者朋友们啊,我希望你们永远不要放弃对光明的希望。即便是在黑暗之中,你们也要睁开眼睛!(全文完)

(文章仅代表作者个人立场和观点)责任编辑:宇真

短网址: 版权所有,任何形式转载需本站授权许可。 严禁建立镜像网站.

【诚征荣誉会员】溪流能够汇成大海,小善可以成就大爱。我们向全球华人诚意征集万名荣誉会员:每位荣誉会员每年只需支付一份订阅费用,成为《看中国》网站的荣誉会员,就可以助力我们突破审查与封锁,向至少10000位中国大陆同胞奉上独立真实的关键资讯,在危难时刻向他们发出预警,救他们于大瘟疫与其它社会危难之中。