【看中国2019年4月13日讯】美联储刚刚公布的3月份会议纪要显示,在3月份的议息会议上:委员们一致投票决定不上调基准利率。

美联储说不加息,市场就满意了?

满意个啥,市场已经在预期美联储降息了!

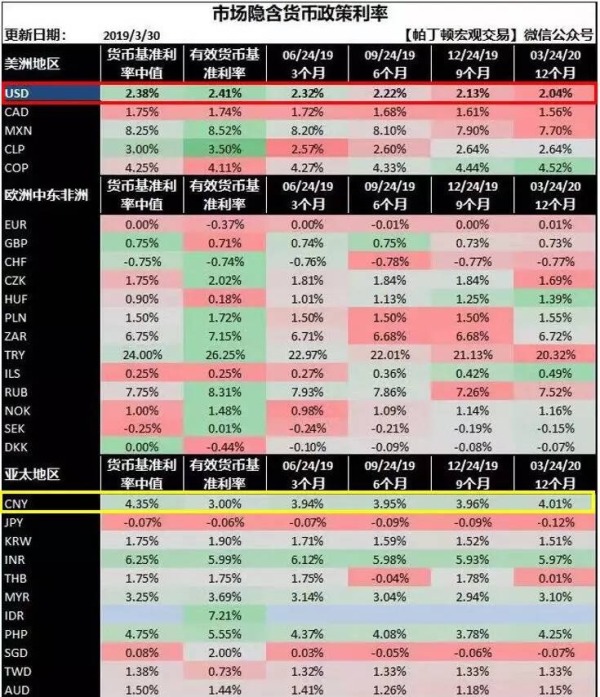

下面这个表格,就是根据当前交易的金融衍生品的价格,倒推出来的不同时期央行货币政策利率——也就是说,到表格所标注的日期,市场预期的政策利率应该是表格中的水平(表格转引自帕丁顿宏观交易)。

全球市场隐含货币政策利率一览(来源:帕丁顿宏观交易)

表格中红色方框内第一行显示:当前美联储的货币基准利率中值是2.38%;然而,根据当前市场上利率衍生品倒推的结果,在9个月之后的2019年12月,市场预期的基准利率中值仅为2.13%;到2020年3月,市场预期的基准利率中值降到了2.04%。

这意味着——市场预期,美联储应该在2019年年底进行一次降息操作。

上面的表格里,也包括市场对中国央行的预期(黄色框框),当前中国货币基准利率的中值为4.35%,但市场预期到6月底的时候,中国应该就会实施第一次降息操作,将其变为3.95%左右。

说回到美联储,其年底降息的概率有多少呢?

联邦基金利率2020年1月交割的基金合约显示,交易员预计美联储到2020年保持当前2.25-2.5%的基准利率的可能性只有52.4%——如果不考虑加息选项,这意味市场预期的降息概率达到了接近50%。

市场可真是会玩啊!

之前曾经提到——2018年9月份,美联储用长期利率点阵图告诉市场:2018年肯定加息4次,2019年将加息2-3次。

不仅如此,美联储还声称:

2017年4季度,每月缩表100亿美元;

2018年1季度,每月缩表200亿美元;

2018年2季度,每月缩表300亿美元;

2018年3季度,每月缩表400亿美元;

2018年4季度,每月缩表500亿美元;

2019年全年,每月缩表500亿美元。

市场是真信了,稀里哗啦的下跌,从金银到股市,再到大宗商品,都跌得找不到北了。谁料想,2018年12月份当年第4次加息之后,美联储转脸就又用点阵图告诉大家:缩表虽然还要继续;但加息,今年可能只加2次!

到了2019年1月份,一看市场继续跌,调子又变了:缩表,我们很快就会停止;加息嘛,今年最多加1次。

于是,从股市到大宗商品,资产的价格开始呼呼呼的上涨,而且市场还预期,美联储的缩表会停止,而且2019年不会加息,现在,3月份的会议纪要出来了:缩表我们会停止,利率保持现状很合适。

市场预期,就这么着得到了验证!

验证了预期,但市场却想要更多,于是就有了本文的第一张表格——这不嘛,为了给市场上涨找理由,连年底降息的预期都表现出来了。

按照这个节奏博弈下去——

如果美联储真的到了12月份降息,市场是不是该预期,2020年应该把利率降低到0?

如果美联储真的把利率降低到0,市场是不是该预期,2021年应该推出10万亿美元的量化宽松?

如果2021年美联储推出10万亿美元的量化宽松,市场是不是又该预期,2022年应该推出1000万亿美元的量化宽松?

如果2022年,美联储推出1000万亿美元的量化宽松,市场是不是该预期,2023年应该给每个买股票买债券的人和机构,凭空发1000万亿美元,以便让资产价格更好的上涨……

市场算个什么玩意儿?

市场是傻么?

更重要的是,随着美联储引导的市场预期不断起伏,各类资产价格也随风起舞,政府喜欢的资产,最典型的就是股票和债券类资产,这可是各国政府的心头肉,随着美联储声称的退出紧缩,一路涨涨涨、涨涨涨,哪怕再次涨到接近历史高点(美股的标普指数现在距离2018年的高位已不到2%),还是要涨涨涨、涨涨涨……

政府不喜欢的资产,如金银,在经历一波涨幅后,怎么涨上来的,然后再怎么跌下去,好像美联储的货币政策从来没有退出紧缩一样,又好像央行们有一根管子,可以把宽松出来货币定向精准的输入到股市和债市,而金银市场就活该继续紧缩……

真是荒唐!同时也不得不佩服!

以美联储为首的当代央妈们,操纵各国货币和金融体系的技巧,已经锤炼得炉火纯青,绝大多数的时间里,他们想让货币往哪类资产里流,就能引导着货币往哪里流,不管是美国股市、中国房市还是日本和德国的债市,哪怕资产价格涨破天,涨得违反人类常识(日本和德国的国债都已经涨成了负收益率,这意味着你化100元买这个债券,而等到这个债券到期,连本带利都不值100元),也要保持住这个价格,坚决不能让资产价格跌下去……

哪有什么市场预期?

市场预期,其实就是大家都在赌央妈一定会放水!

在当今的法币体系之下,世界上哪里有什么纯粹的市场经济?有的,只是央行和政府操纵下定向货币滴灌的“市场经济”。

说到底,市场预期又算个什么玩意儿?

预期,就是个被央行和政府们提着线的木偶和傻瓜!