【看中國2024年3月29日訊】3月21日,又一場美聯儲公開市場委員會會議結束。

這是2024年美聯儲的第二次議息會議,也是美聯儲一年四次的季度議息會議第一次,而在季度議息會議上,美聯儲不僅會對利率、資產負債表操作做出調整,而且會明確自身對於通脹、就業以及經濟前景的展望情況。

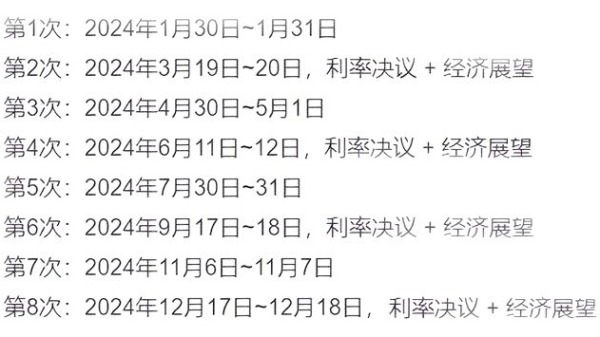

下面就列舉了美聯儲2024年8次會議的具體舉行時間(議息會議公告和鮑威爾的講話及答記者問,是北京時間推後一日的凌晨2:30)。

2024年美聯儲預定召開8次會議的具體時間及主題(作者博客)

那我們來看看,這一次的議息會上,美聯儲說了什麼話。

第一,維持聯邦基金利率5-5.25%的水平不變,符合市場預期;第二,維持減持600億美元/月美債和350億美元/月MBS的縮表節奏不變,符合市場預期。

自2024年9月以來的所有美聯儲會議中,這兩個方面的操作,一直都維持不變,這方面沒啥可討論的,關鍵是美聯儲票委對未來利率水平的預期(點陣圖)和美聯儲主席鮑威爾答記者問中所表現出來的思路。

鮑主席的講話中,一開始就強調美國經濟活動強勁,失業率保持低位,通脹也有所放緩,但依然保持在相對高位,不過,美聯儲依然「致力於實現在長期內充分就業和2%的通脹率」。

然後,鮑威爾說,(美聯儲)在評估貨幣政策的適當立場時,委員會將繼續監測經濟前景的相關信息。如果出現可能阻礙委員會目標實現的風險,委員會將準備適時調整貨幣政策的立場。委員會的評估將考慮到廣泛的信息,包括勞動力市場狀況、通脹壓力和通脹預期以及金融和國際發展情況。

當然,鮑威爾這一次的講話,幾乎全都是1月議息會議之後講過的話,≈廢話。

簡單總結一下鮑威爾的講話稿:

就業:就業強勁,沒有放緩跡象,失業率極低;

通脹:前兩個月有點高,但不會更改大趨勢,這些通脹數據也不會影響未來降息;

資產負債表:我們很快要考慮縮表減緩,「將會高度關注預示縮表結束的跡象」。

接下來,是對美國經濟的預測及美聯儲對未來利率的展望。整體來看,美聯儲對於通脹下行持樂觀態度,在主動上調2024年的核心PCE通脹率以及美國經濟增速預測的同時,美聯儲的點陣圖卻顯示,票委們維持2024年降息3次的預測。

更重要的是,鮑威爾講話中強調,「盡快放慢縮表速度是適當的」、「將會高度關注預示縮表結束的跡象」,這是一個極其鴿派的表示。

於是,市場就嗨了。

本次議息會議之後,美國兩年期國債收益率迅速降低,黃金大漲,美股從橫盤轉為上漲,比特幣更是暴力反彈……CME的利率期貨市場顯示,6月份的降息預期,已經從不足60%上升到70%以上。

難道,只要美聯儲釋放「鴿派預期」,金融市場就會一直接著奏樂接著舞麼?

恐怕未必。

個人認為,現在市場更應該擔心才對,特別是以美股為代表的風險市場。

隔夜逆回購(ON RRP)市場,是美聯儲用來回收美國金融市場多餘美元的手段,所以可以看作美國金融市場超額流動性的一個指標,只要該指標在0值以上,就意味著以當前利率來看,美元在市場上並不緊缺——ON RRP規模越大,說明美國金融市場流動性越充裕。

就在3月15日,ON RRP的規模一度縮減到4130億美元,是2020年6月以來的最低值,這正是美聯儲說需要討論「暫緩縮表」這個議題的原因。

不過,在非危機時刻,筆者更喜歡用一個簡單粗暴的指標,來觀察美國金融市場流動性的情況,那就是——商業銀行存放在美聯儲的準備金規模。

很顯然,過去近4年的時間裏,除了極少數危機時刻(如矽谷銀行出問題的時候),美股的整體走勢,與美聯儲資產負債表中準備金的規模,幾乎可以說是息息相關。

自2022年10月份以來,頂著美聯儲的暴力加息和暴力縮表,美股為什麼一路上漲?

一方面,固然是因為AI產業爆發,帶動了以英偉達為代表的美國大型科技股持續上漲,另一方面,也是因為美聯儲一直在悉心呵護美國金融市場的流動性,確保準備金足夠充裕而且還逐漸上漲。

有人可能疑惑了,這美聯儲不是在縮表麼?而準備金,正是美聯儲資產負債表中最核心、最重要、也是最大的負債項,美聯儲怎麼可能一邊縮表一邊增加準備金?

當然是可以的!

美聯儲的負債中有四個大項:準備金、逆回購、財政部賬戶、流通貨幣。這4大項加起來,大多數情況下都佔到了美聯儲資產負債表規模的99%。美聯儲資產負債表規模以每月950億美元的速度縮減,同時準備金卻在持續增加,那只能說明,這4大負債項中,有一項的減少速度遠大於950億美元/月。

從2022年10月份以來,準備金在增加,流通中貨幣基本保持不變,財政部賬戶的資金也在增加,只有逆回購(包含了隔夜逆回購及其他逆回購)規模在迅速下降,特別是過去的一年時間,逆回購從2.65萬億美元迅速下降到如今的8500億美元,平均每個月縮減1500億美元,由此撐起了美國金融市場的流動性水平越來越高。

可接下來幾個月呢?

逆回購規模,大概率不可能繼續按照1500億美元/月的速度釋放,TGA和流通現金的規模,不僅不會減少,還很有可能還會增加……

接下來一兩個月裡,美聯儲賬戶中準備金的規模極大概率會下降。這也意味著,美國金融市場流動性將收緊,這樣一來,不管美股還是其他風險資產,還是不要那麼樂觀的好。