【看中國2017年10月26日訊】(接前文)

第三章 極限槓桿

在講述2013年後的故事之前,我們先來學習一個簡單的概念:貨幣乘數。各經濟主體將外匯兌換為人民幣之後,總是會存在商業銀行。商業銀行本身也能得到央行的借款。這兩筆錢,就構成了商業銀行的原始存款,也就是基礎貨幣。商業銀行會將這些錢拿出去放貸。每10塊錢的存款,商業銀行會留下至少2塊5作為準備金,貸出去7塊5毛錢。獲得貸款的經營者,事實上又會將這筆貸款存回銀行,於是商業銀行又拿著這7塊5中的5塊錢出去放貸。如此反覆循環的結果,就是存款規模被放大了。以這個被放大之後的資金總規模,除以央行總資產(即基礎貨幣量),得到的結果,就是貨幣乘數。

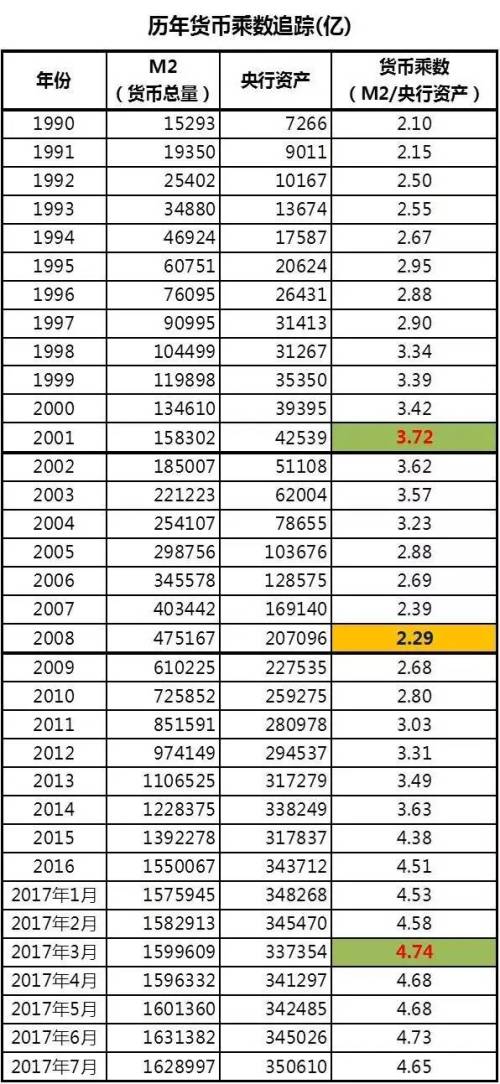

在這裡,我們很有必要梳理一下,從1990年代至今,中國的貨幣乘數演變史。

1990年到2001年,中國經歷了一次貨幣乘數逐漸提升的過程,到2001年達到當時的峰值3.72。這個時候我們必須重新回憶起第二章的內容:在當時的中國,發生了第一次債務危機。銀行借給國有企業太多的貸款,根本收不回來,債務炸彈接近爆滅。人民幣差點就失去信用支撐,掉入萬劫不復的深淵。幸虧到了年底中國加入了世貿組織,洶湧而至的外資解救了中國經濟,給了瀕臨崩塌的人民幣以信用支持,中國經濟開始好轉。

1990年至今中國央行歷年的貨幣乘數一覽表(作者編製)

2001年之後,伴隨著經濟逐步復甦,中國的貨幣乘數逐漸下降,到2008年下降到了最低值2.29。這個時刻,中國其實並沒有什麼太大的金融負擔,日子也過得很好。然而,一場席捲全球的金融海嘯改變了一切。當時,美國的金融機構大肆借錢給窮人買房,甚至連首付的概念都沒有,全部購房款都是借的。到2008年的時候,窮人終於普遍還不起錢了,於是債務炸彈爆發,整條借貸鏈上的金融機構一個接一個的倒閉。美國整個金融系統都在回收資金,以確保生存。美聯儲推出了大規模的QE計畫,也就是大規模印錢,向金融系統補充流動性,但依然不夠應付災難。在這個時刻,中國面臨著終極拷問:如果美元就此大規模回流怎麼辦?人民幣豈不是就喪失信用支撐了嗎?中國對此作出的回答是:自己印。四萬億借款投資計畫橫空出世,央行開始提高向商業銀行借款的規模。體現在數據上就是,2009年央行向商業銀行借款佔央行總資產的比值達到最低值3.1%之後,就開始進入上升通道。與此同時,從2009年開始,中國的貨幣乘數開始重新上升,到2013年上升到3.49,這個數據事實與2001年第一次債務危機時3.72的貨幣乘數已經算是非常接近了。然而,此後中國並沒有收斂,貨幣乘數持續上升,2015年達到4.38,2016年已經達到了4.51。進入2017年之後,貨幣乘數就進入了糾結狀態。3月份微弱上升到4.74,此後開始反覆的糾結下行,到8月份又勉強恢復到4.74。

在進一步闡述中國貨幣乘數演變背後所隱藏的經濟規律之前,先給出一組參考數據。美國2011年的M2為9.6萬億美元,對比其當年度2.93萬億的美聯儲總資產,貨幣乘數為3.29。到2017年7月,美國M2總量為13.7萬億美元,對比4.5萬億的美聯儲總資產,貨幣乘數3.04。整體而言,伴隨著近年來美國進入加息通道,收縮資金,美元開始回流,美國的貨幣乘數正在緩慢而堅定的下降。美國不再願意向全世界提供貨幣信用,這事已經算是板上釘釘,不會再有什麼變數。不管怎樣,像美國這樣可以向全世界發行紙幣,並以其貨幣信用支撐起全球外貿的國家,貨幣乘數也不過是長年保持在3左右。而中國,自2013年之後,貨幣乘數就堅定的超過了3,目前在4.6左右浮動。中國這種超高的貨幣乘數,這種已經達到極限的貨幣槓桿,就是我們現在面臨的一切問題的根源!

現在,我們再回頭去看2008年之後中國央行的資產演變。2009年,央行對商業銀行的借款佔央行總資產的比值下降到3.1%的最低值,此後,伴隨著中國開始啟動大借款模式,這一比值恢復上升,到2012年上升到5.7%。這個時候中國開始感覺到緊張。央行向商業銀行提供了太多的資金,供商業銀行借給地方政府,讓他們去興建各種毫無現金回報的基礎設施。按照當時普遍的說法,地方債在那一年就超過了20萬億人民幣。好吧,關於地方債總額,事實上中國從來都沒有真正全面的統計過。總之,當時這個20萬億地方債的說法一出來,中國從上到下開始緊張,開始了對四萬億借債投資計畫的全面反思。於是,從2013年初開始,中國開始緊縮銀根,央行開始減少向商業銀行的借款,並通過一系列窗口指導,嘗試打壓銀行的貸款衝動,並多次以行政命令的方式壓制地方債務擴張的衝動。到2013年底,央行對商業銀行的借款佔總資產的比值下降到了4.1%。然而,這一次根本談不上嚴厲的金融調整,卻引發了非常嚴重的後果:2013年年中,錢荒爆發了……

2013年以後中國央行總資產變動情況一覽表(作者編製)

要知道,當時銀行主要的借款對象,其實就是政府的各種平臺公司。主要的資金去向,都是一些市政道路啊、園林廣場啊之類的基建工程,根本無法產生現金回報。商業銀行要維持現金流,就必須依賴央行不停的借錢輸血。現在央行突然停止輸血,於是「DUANG」的一聲,商業銀行的現金流斷裂了。銀行之間的資金拆借利率在一夜之間暴漲,直奔50%而去,這可是名副其實的高利貸,卻依然借不到錢。在當時,地方政府搞基建,當然首先是從城商行手裡借錢,所以當時城商行的資金情況最為緊張。規模小點的城商行在當時已經淪落到完全還不起拆借資金的地步,只能眼睜睜的違約,恨不得直接變成老賴。到這個時候,中國上上下下,才赫然發現:原來,我們已經踏入了深深的債務陷阱,根本就跳不出來了。

2013年的整個六月份,中國金融市場一片風聲鶴唳,股市暴跌,債市暴跌,所有人都在追問:錢到底到哪裡去了?很簡單,被各類政府債和國企債借去了,沉澱到了不能創造現金回報的市政工程、基礎建設裡去了。資金緊張的局面一直持續到6月底,央行終於撐不住了,放棄了緊縮銀根的做法,繼續向商業銀行提供大規模借款,以吊住銀行的命。在數據上,2012年底央行對商業銀行的借款規模為16701億人民幣,到2013年5月,錢荒發作前夕,下降到11844億,減少了4857億,降幅達到29%。這顯示了當時央行停止防水和降槓桿的決心。然而到6月底,面對持續了整整一個月的錢荒,央行迫於無奈,終於重新啟動槓桿。6月底,央行對商業銀行的借款規模就恢復到了16182億。此後央行依然不死心,依然試圖關上供錢的水龍頭。到12月份的時候,央行又嘗試了一把,當月央行對商業銀行的借款規模下降到13148億,結果立竿見影:錢荒第二次發作,資金拆借利率當場暴漲到6月份的水平,全國人民都被這連續兩次錢荒嚇尿了褲子。央行自此再也不敢嘗試緊縮政策。到2014年1月,央行對商業銀行借款規模暴增到21281億,較2013年12月份的借款規模增加了8133億,增幅高達62%。從這一刻開始,中國的商業銀行就再也離不開央行的持續放水吊命,就像深度毒癮患者一樣。只要央行放水的速度稍微減緩一點,金融市場立刻就會爆出一堆銀行拆借違約案例。這種事一開始還是新聞,連續三年下來,到今時今日,對拆借市場上的違約,所有人都已經習以為常,視之為「經濟新常態」的有機組成部分。

2014年,央行對商業銀行借款佔央行總資產的比值已經上升到7.4%,到2015年繼續上升到8.4%。商業銀行這種一停止供水就會隨時暴斃的狀態,當然是非常危險的,簡直令人無法直視。中國當然不會坐以待斃,要把銀行從債務陷阱裡解脫出來,就必須讓企業找到新的融資渠道。傳統的銀行貸款路徑,乃至於債券市場都不是好辦法,冷眼看過去,最合適的還是股市。如果把股市給拉起來,一口氣讓它漲個幾千點,以後企業們都能通過股票發行融資,甚至說不定還能靠賣股票還清銀行的債務。於是從2014年底開始,一場股市的國家牛市被強行吹了起來。銀行不計成本的借錢給券商,讓券商拿去借給股民,讓他們融資炒股。無數資金跟風而至,拚命的在股市加槓桿。事後,我們根本無從統計在這個瘋狂的國家牛市過程中,到底吞噬了多少資金。上證指數從2000點開始,每個月能漲個一千點。到了6月12日,上證指數漲到歷史最高點5178點的時候,整個國家都已陷入瘋狂,根本沒人相信短短一個星期之後,股市就會坍塌。到6月18日,噩夢開始,千股跌停盛大開演。從那一天開始,幾乎每天都是千股跌停,一直持續到8月底,整整跌足了兩個半月,上證指數跌到3000點左右,才算是跌到了底。從此之後,上證指數就在3000點附近徘徊,一直到今時今日。在股災期間,中國嘗試了無數種救市的手段,根本無濟於事。近兩萬億的救市資金砸進市場,直接就被洶湧的浪潮席捲而去,連水花都聽不到。所謂「人定勝天」的豪言壯語,在經濟規律面前,被證明只不過是一個笑話。

股災之後,中國整體陷入債務陷阱的現狀已經無從掩飾。所謂君子不立危牆之下,當然也不能指望外資跟我們共患難,於是外資開始撤離,匯率失守。2014年外匯佔款27.07萬億就是歷史峰值,到2015年底下降到了24.85萬億。這當然是由於外資將手裡的人民幣兌換為美元,然後匯出中國。中國央行面對股災時束手無策,現在面對外資撤離,同樣毫無辦法。2015年,由於外匯佔款的減少,中國央行的總資產減少到31.78萬億,相對於2014年的33.82萬億,縮減了6%,這就是一次被動縮表了。通過對本文的閱讀,大家已經知道,央行總資產事實上就是基礎貨幣,基礎貨幣竟然縮減了6%,這一定會傳導到整個經濟領域,讓所有人都感覺到資金緊張。好吧,中國本來由於債務陷阱的事,銀行資金就都被綁定在各種毫無現金回報的政府基建項目上,想要回款也不知道要等到哪年哪月,現在雪上加霜,股災之後,外資撤離令資金緊張的情況加劇,甚至都引發了央行縮表的後果。這種情況如果持續下去,中國估計要重回2001年了。這種後果想一想,都令人不寒而慄。

到2015年底,中國終於決定,要賭一把國運了。我們終於拿出了大殺器:房地產。原本整個2014年和2015年,伴隨著銀行資金緊張,停止向房地產市場輸血,無論是地產商的開發貸還是客戶的按揭貸,想申請下來都不容易,以致中國整個房地產市場陷入了普遍萎縮。政府拿出來一塊地,有事沒事就陷入流拍的窘迫境地,與2016年之後地王頻出的現象,就好像位於不同的次元似的。體現在數據上,2013年全國土地出讓金總收入4.13萬億,到2014年下降到4.04萬億,到2015年繼續下降到3.25萬億。這算是債務危機的連鎖反應:衝擊房地產市場的同時,也會造成地方政府收入的銳減,以致於地方政府無法償還地方債務。這要是繼續發作下去,基本上就是惡性循環,中國就沒有反抗的餘地了。於是到2015年底,反正已經無法可想,再拖下去,基本上就一無所有,連賭桌都要被掀翻了。現在趁著賭局還在,乾脆把房地產泡沫再吹起來。在泡沫的掩蓋之下,所謂的債務陷阱,看起來也會五彩斑斕,就好像根本不存在一樣了。

2015年底,央行對商業銀行的借款總額2.66萬億。此後,為了讓商業銀行有足夠的資金投入到房地產領域,央行徹底打開了人民幣的水龍頭。到2016年底,央行對商業銀行的借款規模暴漲到8.47萬億,增幅高達318%。面對這種增幅數據,這種豪賭國運的雄心,筆者直接就被震驚到目瞪口呆,已經無法給出一個形容詞了……

獲得了充足的資金支持後,商業銀行在房地產領域大展拳腳。開發商可以輕易獲得極便宜的貸款,覆蓋從買地到建樓的全鏈條資金需求。炒樓客戶也可以隨意申請到各種美好的金融產品,滿足從首付到按揭的全部需要。2016年真是一個「美好」的年份,短短一年時間,就足以改變國人的信仰,讓他們忘記了2014和2015年房地產市場的普遍不景氣,讓他們忘記了1990年代初期和2000年初期這個國家經歷過什麼樣的艱辛,讓他們忘記了這個國家正在面臨的債務危機,讓他們忘記了近在眼前的錢荒和股災。他們一邊興奮的叫喊著樓市永遠漲,一邊拿出終身積蓄,拿出養老金,拿出棺材本,興奮的衝進了房地產市場。

然而,依靠居民最後的棺材本,真的可以支撐起這個國家的經濟嗎?真的可以解決這個國家從2013年起就暴露出來的債務危機嗎?從2017年開始,這個國家的貨幣乘數達到4.7之後,就不再上升,這到底意味著什麼?外匯佔款佔中國央行總資產的比值,2015年還有78%,到2016年已經下降到64%,到今年8月份,已經下降到62%。

這些數據,對中國經濟來說,到底意味著什麼?(未完待續)