中国央行给银行划出房地产贷款占比红线。(图片来源:Adobe Stock)

【看中国2021年1月10日讯】(看中国记者文龙综合报导)中国楼市变化从金融开始,中国央行给银行划出房地产贷款占比红线,触及多家银行并波及至少22家上市房地产企业,官方认定房地产是现阶段中国金融风险方面最大的“灰犀牛”。

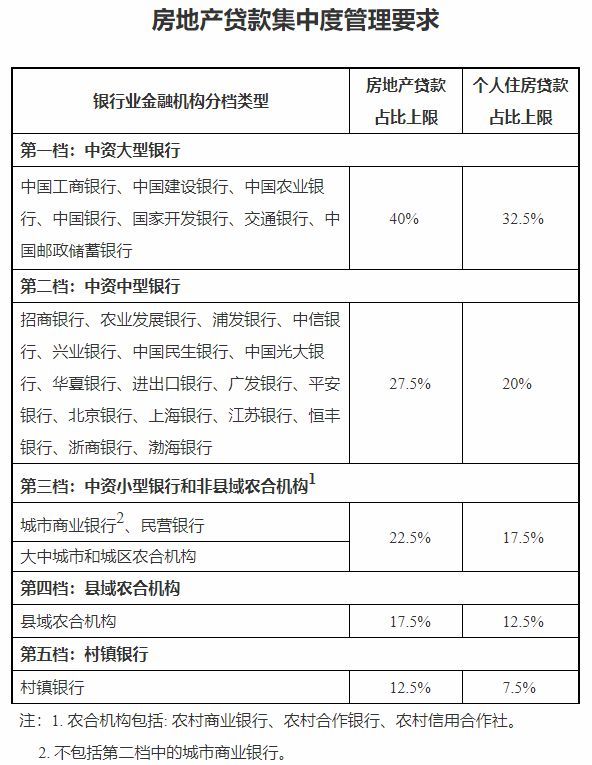

2020年12月31日,中国央行和银保监会共同发布了《建立银行业金融机构房地产贷款集中度管理制度的通知》(下称 《通知》),为银行业金融机构的房地产贷款占比和个人住房贷款占比分别设置了上限。

《通知》的内容主要是把中资大型银行、中资中型银行、中资小型银行和非县域农合机构、县域农合机构、村镇银行这五档银行业金融机构被设定了“两条红线”,房地产贷款占比上限依次为40%、27.5%、22.5%、17.5%和12.5%,个人住房贷款占比上限依次为32.5%、20%、17.5%、12.5%和7.5%。

中国央行给银行划出红线。(图片来源:中国央行网站)

为避免政策带来的强大冲击,官方为超限的银行业金融机构设置了调整过渡期。

五个档次的银行中,第一档主要是国有大选银行,房地产贷款均未超标。第二档及以下档次银行均超标,这意味着房地产已经和中国金融业深度捆绑。

例如,招商银行和兴业银行分别超出27.5%的上限5.7个百分点和6.2个百分点;浦发银行和平安银行分别超出27.5%的上限0.4个百分点和1.8个百分点。

根据部分房地产企业的数据,粗略统计有碧桂园、旭辉控股、融创中国、远洋集团和美的置业等22家上市房地产企业被波及到。触及官方红线的银行将收紧房地产贷款,未来房地产公司融资压力将进一步加大。

1月9日,据《第一财经》报道,目前银行还在研究和梳理新规的过程中,还未有具体实施计划落实到各支行、分行层面。某上市银行支行负责人表示,“房地产贷款的收入比较高,我们毕竟是利润导向的,但风控还是会做好。新规对我们肯定会有影响,只要时间足够,肯定可以解决问题,可能在新主体的拓展上、项目的评估上会更加严格审慎一些。”

某房地产行业研究机构负责人表示,“细分来看,银行会更加重视放款质量,对商办物业较多、布局三四线较多的企业影响会比较大。另外由于大型房企的融资通道更多,更加依赖中小银行贷款的中小房企在新规中受到的冲击会更大。”

中国社科院财经战略研究院研究员倪鹏飞表示,银行业房地产贷款敞口仍然较大,其资产质量易受房地产价格波动冲击,是需要密切关注的潜在风险点。

中国银保监会主席郭树清不久前发表文章《完善现代金融监管体系》称,坚决抑制房地产泡沫,房地产与金融业深度关联。中国房地产相关贷款占银行业贷款的39%,还有大量债券、股本、信托等资金进入房地产行业。可以说,房地产是现阶段中国金融风险方面最大的“灰犀牛”。

“灰犀牛”这个比喻源于经济学家米歇尔·渥克的著作《灰犀牛:如何应对大概率危机》一书,米歇尔·渥克认为类似以“黑天鹅”比喻小概率而又影响巨大的事件,“灰犀牛”可以比喻大概率且影响巨大的潜在危机。

整体来看,中国楼市的变化从金融开始了。

中国金融监管部门去年也针对房地产开发商发布“三道红线”。所谓“三道红线”:1、剔除预收款后的资产负债率大于70%;2、净负债率大于100%;3、现金短债比小于1倍。

这三道红线如果全部命中,房地产开发商的有息负债就不能再增加。踩中两条,有息负债规模年增速不得超过5%;踩中一条,增速不得超过10%;一条未中,不得超过15%。

目前,中国大城市房价问题已经非常突出。目前中国大陆商品房均价接近1万元人民币,而北京、上海和深圳房价均已突破6万元,广州、杭州、厦门则突破3万元,部分省会城市房价超过2万元,均创下历史新高。