【看中国2018年7月28日讯】放水,对于中国目前的经济处境来说,犹如对一个有漏洞的气球吹气:气吹的少点,吹不起来;吹的大点,漏气也快点,再吹猛点还怕气球炸了。

费劲心思吹起来了,可一眨眼,气漏的差不多了。

不到两周,近万亿基础货币的放水,仅维持股市上涨了三天,7.27日,A股股市连续第三日收跌。

一

中国的M2为GDP的两倍有余,而同期的美国的M2尚不足其GDP的80%,美国经济没有缺水的问题,为什么中国经济却一直缺水?

2018年3月世界五大经济体广义货币供应量M2数据和GDP数据(数据来源:蛮族勇士)

货币是流动的,在钱放出来的那一刻,方向还比较容易把控。

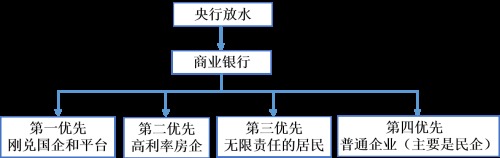

国内资金流向的首要目标为国家隐形背书的国企和地方平台,这是一种“政治正确”的做法,即算资金出了问题,政治上也没有瑕疵。这对于国有大行来说更是如此。

而房地产业则需独立出普通企业。房地产业的不同在于,房地产业及金融属性和实体属性于一身,其金融属性可以通过涨价制造投机需求,从而无限膨胀。

直至将社会资源一扫而空,集六个钱包也无法承担首付。然后将迎来正向反馈的转折点。在此之前,其对资金的需求近乎无底洞。而美国融资倾向于以直接融资为主,更依赖于比较健全的股市和债市。其没有第一优先级的国企和地方政府平台。

而美国的股市回报率和操作性优于房产,剥夺了大部分的房产金融功能,使其价值更偏向于实体。自然也没有第二优先级的房企。

层层截留下,央行的水放给了谁?(作者制图)

在图示几重更高优先权的层层截留下,放水能传导至普通企业的效果微乎其微,甚至直接断流。即算中国新增印钞量已占比世界的一半,仍然无法解决普通企业的融资难题。要解决只能靠处理好资金传导机制问题。

7月25日官方的新华网刊出消息:重庆市出台《全面优化营商环境促进民营经济发展的意见》,指出为促进公平竞争,打造一流营商环境,将推动国有资本从没有竞争优势的一般市场竞争性领域有序退出,为民营经济留出更大市场空间。

而《资管新规》也对房地产业的资金渠道造成了一定程度的打压。后续呢?说不如做,还得看效果。当资金持续传导不到经济活力最强处之时,可以说是货币政策全面失效。

二

财政收入未及时支出部分相当于等量基础货币退出流通,对经济造成一个紧缩效果。开设任何新的税种,都是从经济体中抽水,从而冲抵央行宽松效果。

积极的财政政策可由两个方向发力:

一、减少收入模式。全面降税,减少对经济造成的紧缩效果,利好可直接拓展至经济体末端。但地方政府支出基本固定,债务居高不下,卖地收入是否可持续,都钳制了减税空间。减税必然是一个痛苦的选项。

二、扩大支出模式。对企业定向扶持政策、或对消费补贴、或扩大基建。定向扶持会导致企业对政策依赖型太强。且容易制造贸易争端。

从效果看,全面降税可直达经济末端,对经济的提振效果更明显。

三

汇率、利率和金融环境稳定是一种新的不可能三角。

汇率贬,利率升 尚可保持金融环境基本稳定。(货币内含价值稳定)

汇率升,利率降也可。汇率贬,利率降则必然会带来金融环境不稳定,将以震荡重建平衡。(货币内含价值重构)

从不稳定阶段至新平衡建立之前,将伴有金融危机,甚至是货币危机。

比如,土耳其一直执行较为积极的财政刺激政策,其GDP增速为7.4%。7.24日,土耳其央行货币会议决策暂不加息,保持基准一周逆回购利率在17.75%不变,隔夜贷款利率与隔夜拆解利率也分别保持在19.25%和16.25%不变。消息导致土耳其股汇债遭遇三杀。

土耳其国债惨遭抛售,10年期基债收益率创2010年有数据以来的最大涨幅。土耳其Borsa伊斯坦布尔BIST100基准股指跌2.4%,银行股指数跌3.2%。土耳其里拉兑美元跌超4%,跌破4.91关口,里拉兑美元今年以来累计跌超20%。

土耳其里拉的货币内含价值正在经历重构的过程,将伴有经济及金融的震荡。

难道,这对中国没有什么警示吗?