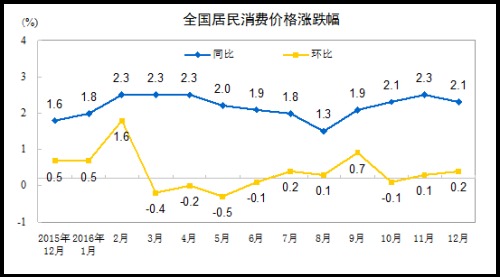

【看中国2017年2月18日讯】2月14日上午,中国国家统计局公布了1月的CPI和PPI数据,CPI同比上涨2.5%,创两年半新高,PPI同比上涨6.9%,创逾五年新高,均超出预期。从环比看,1月份CPI上涨1.0%,PPI上涨0.8%。由下图来看,可以粗略地判断,加息周期已经形成。

2016年全国居民消费价格涨跌幅图表(网络图片)

这与人民币贬值的趋势吻合。2016年,人民币贬值的趋势加速,现在开始推动通胀。当然也有人为推动的结果,比如供给侧改革(限制供给提升价格的举措)和运输费用的上涨,等等。由于供给侧改革主要集中在国企主导的基础工业领域(主要是煤炭等),PPI的涨势也就更猛一些,这可以理解。

这些基础原材料价格的上涨也关系到种植业和养殖业的原材料成本,未来,要么农业种植业的成品价格同步上升,要么就是产业萎缩,供给下降,更可能是两者都有。这就进一步推动通胀。

事实上,本周部分主要经济体均需要发布相关数据,通胀很可能均超出预期。德国、瑞士、英国、美国均在近期发布了通胀数据,前值分别是1.9%、0.0%、1.6%、2.1%,预期值分别1.9%、0.3%、1.9%、2.4%,仅从预测数据来看,全球的通货膨胀都在卷土重来。如果超出预期值,通胀预期就会更严重。

贸易保护主义将加剧通货膨胀的发展。特别是,如果川普(特朗普)将中国定为汇率操纵国,主要经济体的通货膨胀很可能出现跳涨。源于以往商品正常的流转被打破,造成供需关系的波动;也源于有些国家外储的压力加大,贬值的压力加剧。

从中国来说,虽然分析师普遍预计今年的通胀不会为患,但主要是通过经济运行的角度来分析。但就个人的观点来看,今年的通胀很可能让绝大多数“砖家”大出意外,因为国际收支的压力必定制约部分商品的进口,在贸易战一触即发的条件下尤其显著,这将是通胀的主要推动力,也所以,通胀数据超出预期的可能性极大。这也是欧日的情形,莫能例外。

未来,欧日中的通胀推动力中,国际收支将成为最主要的因素。

关于对通胀未来的判断,各国的国债收益率走势是先行的指示,除了美国十年期国债收益率尚处于盘整的态势之外,其他国家或经济体的国债收益率均在连续上扬,这意味着欧亚各国的通胀已经起步,跟随美国。

美国十年期国债收益走势日K线图(网络图片)

上图是美国十年期国债收益走势K线图,暂时还相对平稳,处于高位盘整态势。根据美国实际通胀走势,这个盘整态势最终只有向上突破一条路可走。如果美国在周三公布的通胀数据超出市场预期,向上突破的可能性就比较大。美国国债收益率是国际基准收益率,很可能带来其他国家的债券收益率突破性上扬。

而中国、德国、日本、法国国债收益率走势,与美国十年期国债收益率的走势有明显差异,说明未来危机的燃点在欧亚。

最后,法国十年期国债收益率的走势,几乎是要发生债务危机的墨阳,更可能是法国极右政党“国民阵线”即将上台的“声明”。当国民阵线上台后,他们会采取新货币置换债务,新货币必定贬值,所以,这就是债务违约。

那么,这会给我们带来什么潜在的结论呢?第一,美国加息的步骤是确定的,今年内两、三次加息绝对不会成为忽悠。第二,欧元可能需要被动缩减QE,日本可能会改变货币政策的方向,中国的货币政策也只能被动收缩。全球加息的新大潮就会到来,与之相伴的是债卷价格下跌之旅还会持续,违约事件会不断增加,这对市场是巨大的考验。第三,贵金属很可能会大幅向上突破,因为当通胀开始扑面而来的时候,贵金属总是先行。然后,最值得关注的是农产品很可能跟随贵金属价格。当然,因为各国汇率走势不同,各国内部的价格走势差异很大。原油取决于美国和俄罗斯的交易,焦点在伊朗身上。

加息开始,各国的债务怎么办?欧洲、日本、中国都面临这一严重的问题。以中国为例:去年的实际赤字率约3.8%,养老保险、医保在去年都接受了国家大额财政补贴。2017年,财政对养老、医保的补贴或需要扩大,财政支出的负担加重,刺激经济增长需要扩大财政支出,国债收益率不断上升后利息支出将继续高速增长(去年利息支出的增长幅度约40%),那么,2017年的实际赤字怎么办?如果实际赤字突破4.5%,在资本不断外流的压力下,汇率怎么办?这是所有问题的核心。

日本的国债与GDP比值更高,债券收益率上升之后,利息支出增长,虽然日本贸易项下在2016年录得不错的赤字,但日元却在川普上台后经历了一轮贬值,原因就在于此。

2017,是通胀的突破之旅和各国货币政策转折之旅,高通胀和高利率时代正在逐步走来。

(文章仅代表作者个人立场和观点)责任编辑:靖晔

短网址: 版权所有,任何形式转载需本站授权许可。 严禁建立镜像网站.

【诚征荣誉会员】溪流能够汇成大海,小善可以成就大爱。我们向全球华人诚意征集万名荣誉会员:每位荣誉会员每年只需支付一份订阅费用,成为《看中国》网站的荣誉会员,就可以助力我们突破审查与封锁,向至少10000位中国大陆同胞奉上独立真实的关键资讯,在危难时刻向他们发出预警,救他们于大瘟疫与其它社会危难之中。