【看中國2021年5月28日訊】近日,中國央行金融研究所所長上月在莫干山會議上表示,人民幣國際化條件下,我們管不了人民幣匯率,中國中央銀行最終要放棄匯率目標,人民幣匯率是全球所有市場主體對人民幣的偏好、預期和交易決定的。人民幣在中長期內將持續對美元升值,這既是中國經濟持續增長、人民幣相對購買力不斷提高的結果,也是美聯儲搞量化寬鬆和不斷擴表的後果之一。如果人民幣成為了周邊國家以及與中國有密切投資貿易往來國家的貨幣錨,這些貨幣都將對美元升值。

同期,中國人民銀行上海總部調查研究部主任呂進中在《中國金融》撰文稱:「從中長期趨勢看,大宗商品價格中長期上行態勢或已成型」,一種政策應對是以人民幣適度升值,抵禦輸入性效應。由此引發人民幣將放棄匯率目標、長期升值的論點熱議。

1 預期管理?

似乎也是這些天有關人民幣中長期升值的觀點引起了高層的關注。繼放棄匯率目標、長期升值熱議之後,金融委和央行連續發聲。

5月21日,國務院金融穩定發展委員會(以下簡稱金融委)召開第五十一次會議,進一步推動利率匯率市場化改革,保持人民幣匯率在合理均衡水平(註:錨定的匯率目標)上的基本穩定。加快資本市場改革,推動債券市場高質量發展。深化金融機構改革,回歸本源,堅守定位,遵循綠色理念開展投融資行為。要繼續擴大高水平金融開放。

5月23日,央行副行長劉國強答記者問時表示,匯率有管理適合當前和未來。

從三天兩次表態來看,顯然是匯率未來仍將是有管理的,中長期將繼續錨定匯率目標值。表態喊話本來就是預期管理的手段之一,也可以看出央行和金融委想要的是匯率穩定。

匯率上漲或匯率貶值都不可接受。

2 匯率上漲不可接受

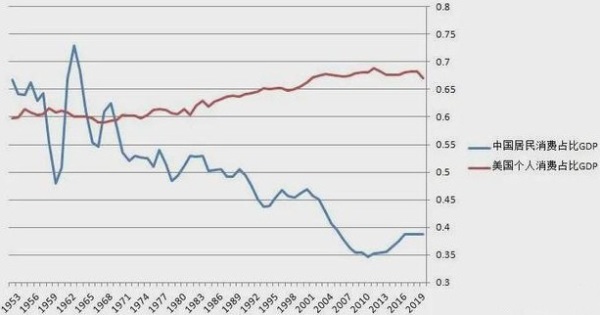

就拉動經濟的三駕馬車來說,中國居民可支配收入佔比偏低,很難以消費拉動經濟增長。

中美居民消費在各自國家GDP中的佔比(作者博客)

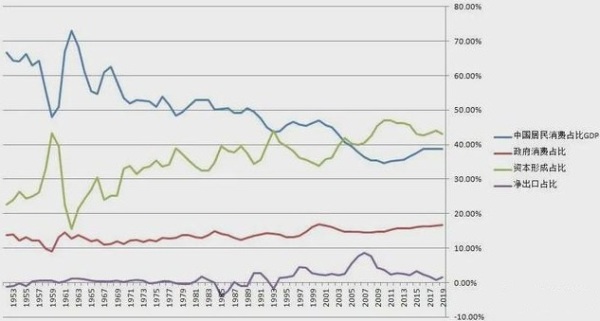

中國經濟增長主要靠投資拉動,資本形成長期佔比GDP的40%-50%,大量投資形成的大量產能無法被內需消化,對外需的依賴根深蒂固。

中國經濟的增長主要靠投資拉動(作者博客)

單就淨外需來講,自2007年之後,淨外需對中國的經濟的拉動逐漸下降。但外需可以翻倍刺激相應的投資,外需對投資的刺激(以出口目的的產能投資),是拉動中國經濟增長的一大動力。如果沒有外需的刺激,投資邊際效應問題將徹底暴露,長期高投資模式將無法持續。

這一點,決定了哪怕淨外需對中國經濟拉動效果已經很弱,但外需依賴仍然存在。而匯率上漲,不但將壓制淨出口,還將壓制以出口為目標的相應投資,雙重施壓中國經濟。

此外,2020年5月份以來,大量海外資金從金融項目流入中國,人民幣匯率中長期上漲將會讓海外資金躺贏,海外資金可以輕鬆從中國經濟蛋糕中切走更多,這會加劇擠壓國內企業生存環境。

再者,利率平價關係,匯率上漲將壓低人民幣利率,刺激資產泡沫繼續膨脹,放大系統性風險。

總體經濟已經很難承受匯率上漲。

3 匯率貶值不可接受

1)加息可能。就國際收支平衡來說,如果匯率貶值,利率平價會影響中國利率升高。加息會刺激債務問題出清,刺激資產泡沫爆破。房仍是中國經濟最大的灰犀牛,房的問題如鯁在喉,加息難以接受。

2)上游漲價,下游破產。如果匯率貶值,大宗飆漲疊加輸入性通脹,將加劇上游漲價問題,但消費將在通脹影響下萎靡,這將刺激下游破產加劇;如果原料價格大增,(短期)中國出口勢必難以將成本全部轉嫁海外,只能繼續壓縮自身利潤,體現在貿易順差上反會導致順差縮小(J曲線效應),順差縮小將放大貶值後果,導致更高的加息可能。

3)民生問題。下游是吸納就業最多的部門,下游破產將波及就業;匯率貶值導致輸入性通脹也將推高生活成本,加大民生壓力。

資產泡沫、債務問題和民生問題,很難承受匯率貶值。

4 匯率穩定如何實現?

左右皆是懸崖,穩定才是最佳選擇。

匯率極短期是個利差問題,中短期是個通脹差問題,長期則是個經濟增速問題:

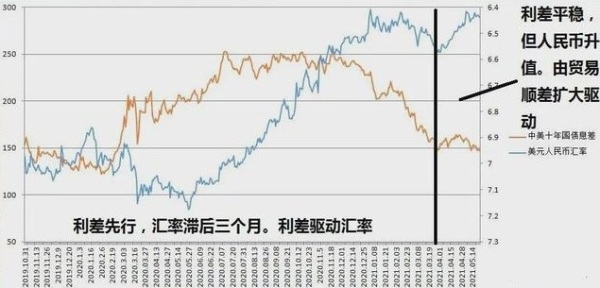

1)從利差來看,中美十年國債利差自2020年11月以來迅速下降,至2021年4月初已經下降100基點,從歷史來看,利差走勢約滯後於匯率走勢3個月。2020年2月開始中美利差走闊,5月開始人民幣迅速升值。2020年11月,中美利差收窄,2021年2-4月,人民幣自6.4貶值至6.6。但2021年4月之後,中美利差基本穩定在150基點,而人民幣卻自6.6重新升值至6.4,這顯示在4月之後,中美利差對匯率的主導性降低。

中美息差與匯率的相關性(作者博客)

2)從通脹差來看,國別之間的通脹差異會影響到貨物流動,從而影響到匯率。2021年4月,中美通脹差異迅速擴大(美國CPI為4.2%,而中國為0.9%),影響美國貿易赤字連創新高,而印度疫情惡化,導致訂單集中向中國轉移。這些原因導致中國4月貿易順差較3月份擴大3倍,支撐了人民幣升值。

4月份,中美通脹差擴大,印度疫情惡化,影響中國貿易順差大幅增長,驅動人民幣升值,從6.6升值至6.4;5月份,中美十年國債息差開始收窄,利差收窄(貶值趨勢)對沖貿易順差擴大(升值趨勢),對沖之後,人民幣匯率穩定於6.4附近。

在中短期的匯率走勢上,貿易順差擴大對沖了中美利差縮窄,同時輔以央行喊話來管理預期,維持了人民幣匯率穩定。

5 未來是升是貶?

人民幣匯率的未來走勢,還是應基於貿易順差和利差來進行分析。

利差來說,美國通脹影響之下,美聯儲已經釋放了一些收緊信號。如果中國跟隨收緊,可能會對債務問題和房產灰犀牛產能擠壓,關於這點,中國始終強調以內為主。

2021年以來,美國十年國債上行幅度超過80基點,但中國十年國債收益率反而下行20基點。

如果中美通脹差異維持擴大,印度疫情刺激訂單繼續向中國轉移,貿易順差就可以產生升值壓力,以內為主所導致的(息差收窄)人民幣貶值壓力就會被貿易順差擴大對沖掉,中國不跟隨美國加息也不會產生什麼問題。金磚五國中,中國貿易基本面最好,中國利率最低。但終歸是,以內為主會在中美利差方面形成對人民幣匯率的拖累。

利差方面已經是拖累,人民幣的穩定或升值,主要著力點還是貿易順差。

自2020年11月以來,中美息差縮窄100餘基點,但人民幣匯率基本維持不變,持續穩定在6.4左右,主要原因就在於貿易順差擴大。但一個高企的匯率總歸會壓製出口。人民幣升值背景下貿易順差屢創佳績的根本原因在於疫情。

疫情導致中美通脹差異,加大美國進口需求,越南不足以承載,印度受到疫情的嚴重影響。在貿易方面,中國成為疫情的主要受益者。但貿易順差擴大來主導匯率也產生了一些問題:

1)如果海外疫情得到控制,海外產能復甦,歐美國家無論是基於經濟安全還是基於產能好轉,都會將部分訂單自中國轉走,中國出口將受到壓制,貿易順差支撐力度下滑,會讓中美息差縮窄對匯率的壓制浮現。

2)如果海外疫情沒有得到控制,中國出口持續大增,會對國內資源的形成透支,就會刺激進口補庫存。但海外疫情影響仍在,大宗海外供給受到壓制與中國補庫存需求大增並存,將會刺激大宗繼續上漲。在上游漲價的背景下,進口原料的價格上漲很難完全向外轉嫁,相當一部分成本需要中國企業揹負,這會導致進口價格大漲,而出口價格只能小漲。這將在短期內導致中國貿易順差的下降。從歷史來看,大宗上漲階段多會形成對貿易順差的壓制。2009-2011、2016-2018,石油價格大漲,中國貿易逆差同比大幅下滑。

2010-2011、2016-2018年石油價格大漲,中國貿易順差同比大幅下滑(作者製表)

3)左右糾結。美國貨幣政策面臨轉向,美元利率的進一步下滑幾不可能,影響中國LPR連續維持不變,中國各地房貸利率紛紛上行。如果沒有進一步的利率下滑(龐氏融資),中國下游產能會面臨上游漲價和需求萎靡的夾擊導致出清。如果下游產能出清,上游漲價向終端的傳導會順利化,這會推高中國通脹,進而波及出口商品價格,導致出口訂單減少,導致貿易順差收窄。貿易順差收窄會讓中美息差收窄對匯率的壓制浮現,刺激加息。在貿易順差主導匯率的情況下,降息對匯率有支撐,而加息卻會對匯率施壓(這與金融項主導匯率完全相反)。貿易項與金融項完全相反的發力方式,會讓貨幣政策選擇左右糾結。

4)長期的問題。中國人口老齡化會減少生產,擴大消費,長期推升通脹水平,也會波及出口商品價格,施壓貿易順差。

如果疫情轉好,人民幣升值對出口的壓制將迅速浮現;疫情惡化,人民幣升值對出口的壓制雖然會延後,但肯定也會出現。而如果出口遭到壓制,人民幣就會同時面臨息差與貿易順差雙收窄,遭遇雙重的貶值壓力。

可以發現,無論有沒有疫情的存在,人民幣都沒有長期升值的基礎。

小結:如果人民幣還具有長期的升值基礎,那麼利率平價就會驅動人民幣利率持續壓低,這對房價是個絕對的利好。

一邊是房價利好,一邊是人民幣升值。那麼終有一天,賣掉北上廣深應該可以買下全球,而不僅僅只是買下美國……

責任編輯:宇真

短网址: 版權所有,任何形式轉載需本站授權許可。 嚴禁建立鏡像網站。

【誠徵榮譽會員】溪流能夠匯成大海,小善可以成就大愛。我們向全球華人誠意徵集萬名榮譽會員:每位榮譽會員每年只需支付一份訂閱費用,成為《看中國》網站的榮譽會員,就可以助力我們突破審查與封鎖,向至少10000位中國大陸同胞奉上獨立真實的關鍵資訊, 在危難時刻向他們發出預警,救他們於大瘟疫與其它社會危難之中。