【看中國2019年6月9日訊】最近幾天,有關美聯儲要降息的言論甚囂塵上,這給世界市場帶來了巨大衝擊。美國聖路易斯聯儲主席詹姆斯-布拉德(James Bullard)稱,鑒於國際緊張形勢和美國通脹疲弱給經濟增長前景帶來的風險不斷加大,美聯儲「可能很快就會有理由」下調基準利率。

週二,美聯儲主席傑羅姆-鮑威爾(Jerome Powell)發表講話,他說:「我們正在密切關注這些形勢發展對美國經濟前景的影響,並將一如既往地採取適當的行動以維持經濟增長、強勁的就業市場和接近我們對稱2%目標的通脹。」

有布拉德降息的言論在前做鋪墊,許多人認為,鮑威爾在暗示他有可能支持降息。而在5月1日的時候,鮑威爾還公開表示:目前,美聯儲的政策立場是「合適的」,沒有加息或降息的必要。

在今年5月份,芝加哥聯邦儲備銀行行長查爾斯·埃文斯(Charles Evans)曾表示,如果美國經濟增長比預期更加疲軟或者通脹維持在太低水平,美聯儲可能需要考慮降息。美聯儲副主席理查德-克拉里達(Richard Clarida)表示:如果我們覺察經濟增長在放緩,我們會採取合適的政策。紐約聯儲行長威廉姆斯也表示,若出現通貨緊縮或嚴重衰退威脅狀況,美聯儲必須大幅降息。

美聯儲降息的言論,開始對市場產生重大影響。

尤其是最近幾天,隨著美聯儲降息言論突然變得密集而明確,美元開始下跌,而非美貨幣、黃金等,則開始上漲。甚至有人(如索羅斯的前首席策略師Stanley Druckenmiller)預測,如果美國經濟持續放緩,美國聯邦基金利率在未來18個月內將降至零。

美聯儲的鴿派表態,與川普(特朗普)政府的不斷施壓不無關係--干預美聯儲政策的做法,是極為罕見的。

那麼,美聯儲的態度真的轉變了嗎?

對於美國來說,要寬鬆,最重要的不是降息,而是停止縮表,因為縮表的殺傷力比加息大得多。以前講過這個道理,加息只是提高資金的使用成本,而縮表則直接消滅流動性,而流動性緊張後,資金的使用成本當然會快速提高。也就是說,縮表的殺傷力既包含加息的殺傷力,也包含加息所不具有的消滅流動性的殺傷力。

從今年1月開始,美聯儲就明顯在態度上轉鴿派了,鴿派言論不斷。甚至,2月27號,美聯儲主席鮑威爾暗示將很快宣布縮表計畫相關信息,結束縮表進程。

但是,大家對比一下美元的走勢就會發現,從2019年1月至今,美元仍然非常強勢,一直在上漲。下圖為2019年1月至今的美元指數走勢圖,可以明顯看出,在美聯儲鴿派聲不斷的情況下,美元指數仍保持著向上的趨勢。

2019年1月至今的美元指數走勢圖(網路圖片)

市場為什麼對美聯儲的鴿派表態無動於衷呢?

市場並不傻!

事實上,市場是聰明的。市場識破了美聯儲的「騙局」,至少截至目前,美聯儲不僅沒有寬鬆,而且,還快速走在縮表的道路上。

要認清真相,需要藉助美聯儲官員發布的數據來看。數據是我們做分析最重要的依據。

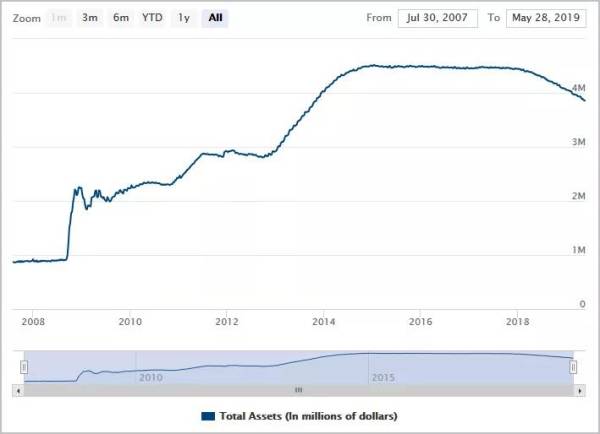

下圖為從2007年7月至今的美聯儲資產負債表,包含了最新的數據。從圖中可以看出,美聯儲縮表進程其實是在加快。

2007年7月至今的美聯儲資產負債表(資料來源:美聯儲)

如果說這張圖涵蓋時間太大,還不夠分明的話,我們不妨看看最近一年的,也就是從2018年5月28日到2019年5月28日的美聯儲資產負債表(見下圖)。

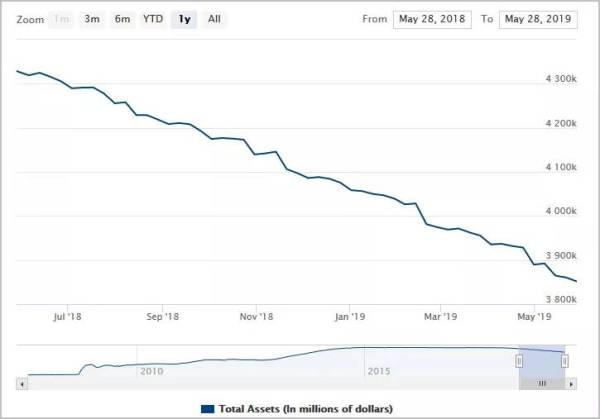

從2018年5月到2019年5月的美聯儲資產負債表(資料來源:美聯儲)

可以明顯看出,美聯儲的縮表在飛速進行,沒有絲毫的猶豫——從2018年5月28日的4.328萬億美元,迅速縮到2019年5月28日的3.851萬億美元,而在更早的2015年1月12日,還是4.516萬億美元。很顯然,美聯儲縮表的速度,是非常快的。

美聯儲官員所表達的,和他們所做的,完全是相反的。他們在言辭上迎合川普政府,而在行動上,從未在緊縮的道路上有所猶豫或者停頓——至少時至今日一直都是這種情況。面對商人出身的總統,美聯儲的官員在大多數時候也是非常無奈的,尤其鮑威爾,從來沒有一任美聯儲主席像他這樣動輒被總統罵,如果跟川普對罵肯定會處於下風。

這種讓步被市場解讀為美聯儲政策轉向是順理成章的,也因此,最近美元下跌,而非美貨幣尤其是其中有避險功能的日元、瑞郎以及黃金等,持續上漲。

然而,在喧囂的背後,很少有人關注到,鮑威爾在隱忍的同時,依然在按部就班地落實縮表的計畫。如果美國經濟真的由於貿易戰露出明顯衰退的跡象,雖然不完全排除美聯儲有降息一次的可能性(這種可能性非常之小),但這只能看作是臨時性的權宜之計,並不能看作美聯儲政策的根本轉向。從歷史上來看,在美聯儲歷次的降息和加息週期當中,偶爾出現一兩次反向操作也是正常的。必須強調的是,在這個大週期中,美聯儲的貨幣政策,是不可能做根本性改變的,一旦美國經濟數據好轉,美聯儲立即就會重新加息,當然,縮表仍然會繼續。

儘管川普和美聯儲矛盾重重,但是,兩者給世界帶來的影響卻是一致的。川普的貿易戰,正在讓全球化走向倒退,全球貿易增長將大幅度放緩,全球經濟脆弱的復甦之路正在走向終結,一些經濟體的債務危機將更快地被引爆。美聯儲的縮表,正在加速抽取美元的流動性,美元緊缺的狀況會日趨嚴重,美元的強勢步伐繼續向前挺進,而這同樣會導致一些經濟體的債務危機更快地被引爆。這一點,恐怕才是我們真正應該關注的核心問題。