【看中國2019年4月13日訊】愛存錢,曾是中國人的優良傳統,也是中國經濟迅速崛起的文化因素之一。

然而,這種優良傳統正在悄然消解——數據顯示,最近十年,國民儲蓄率年年下降。

造成這一現象的原因是什麼?錢都去哪了?我們未來的養老怎麼辦?房價還會漲下去嗎?

1 國民儲蓄率下滑趨勢凸顯

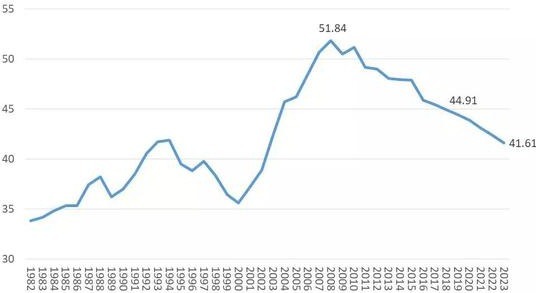

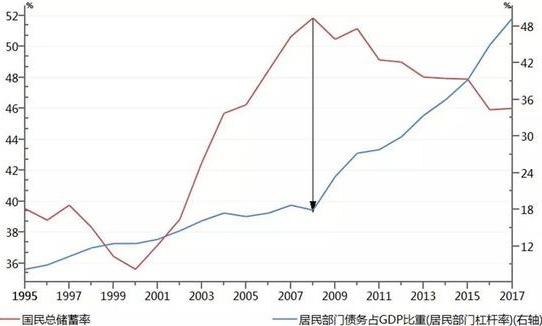

首先來看儲蓄率的下滑趨勢。2018年我國國民儲蓄率為44.91%,與2008年的歷史高點(51.84%)相比,出現明顯下滑。

這種下滑趨勢還將持續下去。IMF預測,2023年中國國民儲蓄率將降至41.61%,較歷史峰值下滑10個百分點(參見下圖)。

IMF預測,2023年中國國民儲蓄率將降至41.61%(來源:Wind資訊,蘇寧金融研究院)

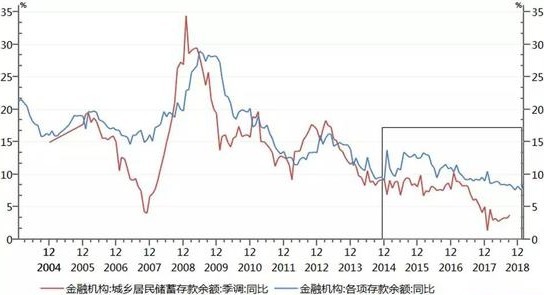

金融機構城鄉居民儲蓄存款增長情況,從側面驗證了居民儲蓄率持續回落的趨勢。

2012年以來,城鄉居民儲蓄存款餘額增速雖然存在波動,但整體不改持續下行趨勢,特別是在2015年之後,城鄉居民儲蓄存款的增速,持續低於金融機構存款餘額的整體增速(參見下圖)。

城鄉居民儲蓄存款與金融機構存款餘額比較(來源:Wind資訊,蘇寧金融研究院)

2 儲蓄率快速下滑的四大原因

探究國民儲蓄率持續下滑的驅動因素,筆者以為,主要有以下四個方面:

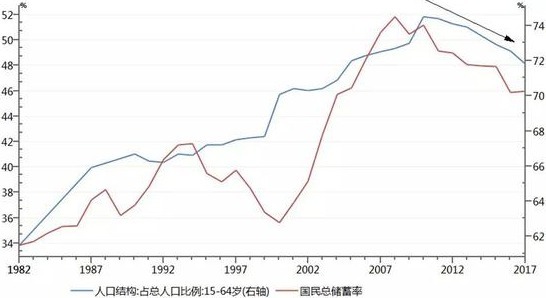

第一,人口老齡化是儲蓄率下滑的長期推動力。一般而言,老年人在國民經濟中屬於「消費型」人口,老齡化社會的到來必然會提升居民的消費率,降低儲蓄率。事實上,正是在2009年我國15-64歲人口比重達到峰值逐步下降之後,國民儲蓄率出現了幾近同步的下行趨勢。

人口老齡化與儲蓄率下滑之間的相互關係(來源:Wind資訊,蘇寧金融研究院)

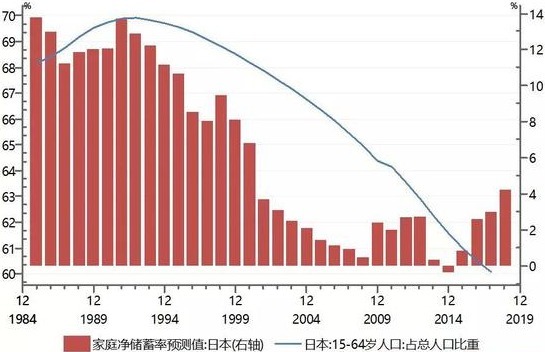

不僅僅是中國,同樣因為高儲蓄率聞名於世的日本,其國民儲蓄率在1991年到達高點34.2%之後,開始震盪下行,並於2016年達到歷史最低點(27.3%)。在此期間,日本家庭淨儲蓄率甚至在2014年出現了歷史罕見的負值,這說明日本家庭部門作為一個整體處於「入不敷出」的狀態,而這一時期,正是日本老齡化社會加速到來的階段(參見下圖)。

1984年以來日本家庭淨儲蓄率的變化情況(來源:Wind資訊,蘇寧金融研究院)

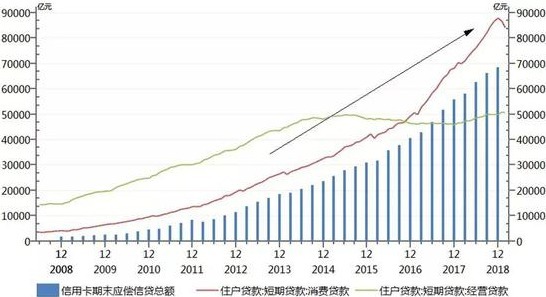

第二,超前消費和借債消費的文化日漸盛行。消費和財富觀念的轉變,使得超前消費被普通家庭廣為接受,借錢渠道增多,又使得超前消費變得垂手可得。然而,超前消費是在透支未來的錢,必然會使當期負債增加,槓桿率上升。央行統計的數據顯示,2018年末,銀行信用卡待償餘額為6.85萬億元,同比增長23.2%,而2008年末僅為1582億元,十年內增長了42.3倍。

從金融機構住戶部門的短期貸款數據看,如果說住戶部門短期經營貸款還會跟隨經濟週期變化而變化,那麼住戶部門的消費貸款則是一直單邊向上,十年內貸款餘額由4153億元增長到88080億元,是十年前的20多倍(參見下圖)。

住戶部門的消費貸款和經營貸款之比較(來源:Wind資訊,蘇寧金融研究院)

這些債務還只是通過銀行等金融機構借出去的錢,大量不在官方統計範圍內的網貸平臺、民間借貸、現金貸公司的借貸,導致許多年輕人已經告別了「月光族」,變成了「月欠族」。

從居民部門整體負債水平變化趨勢看,2009年居民槓桿率加速上升時期,也正是國民儲蓄率邁過拐點、進入下行週期的階段(參見下圖)。

居民部門整體負債水平與國民總儲蓄率的相互關係一覽(來源:Wind資訊,蘇寧金融研究院)

第三,居民主動理財意識增強,不再青睞無風險銀行存款。還記得幾年前,阿里支付寶推出餘額寶、蘇寧易付寶推出零錢寶,宣告了全民理財的興起。自此之後,普通家庭主動理財的意識不斷增強。與之相伴隨的是,各類金融機構提供了十分豐富的非存款類理財產品。

截至2018年末,銀行理財產品餘額達到22.17萬億元;證券公司、公募和私募基金等非銀機構的資管業務總規模保持在50.36萬億元的高位;2019年以來股市持續走牛,高風險偏好的投資者存款搬家入市的現象重現。

第四,加槓桿投資房地產,成為居民儲蓄率下降的關鍵因素。過去十年內,全國房價持續上漲,使得購房成為普通老百姓抵抗工資收入實際購買力下滑的不二選擇。許多家庭通過高負債購房「擁抱泡沫」,同時實現了居住和財富保衛戰的雙重需求,也成為房地產泡沫化發展的大贏家。

從數據上看,截至2018年末,個人住房貸款餘額達到了25.75萬億元,佔到了居民總貸款的54%左右,同比增長了17.8%。很顯然,這一增速不僅遠高於居民收入增長速度,也遠在存款增速之上。個人住房貸款大幅增加,使得普通家庭的收入用於還房貸的比例提升,這必然會導致當前和未來較長時期居民儲蓄率的下滑。

3 儲蓄率下滑對經濟的影響

需要注意的是,儲蓄率下行趨勢不改,對中國經濟的影響將會很深刻。

首先,居民儲蓄率的回落,說明高儲蓄、高投資帶來的經濟高增長趨勢已不可持續。然而,硬幣另一面是,儲蓄率的下滑,也意味著居民消費對經濟增長的貢獻觸底回升,中國經濟的消費率已從2010年的48.45%穩步回升到53.6%,消費也取代投資,成為中國經濟增長的第一動力。

其次,儲蓄率下滑,意味著房價持續上漲趨勢不可持續。國民儲蓄率下滑,說明「六個錢包」購房模式已不可持續,加上經濟下行壓力之下,居民收入增速放緩趨勢凸顯,過度負債、高槓桿購房的風險劇增。總之,儲蓄率下行、高負債導致的住房購買力削弱,將是房價升溫的主要制約因素。

4 普通人如何做好養老規劃

綜合來看,居民儲蓄保持長期高位的時代已經結束。對於普通老百姓而言,應在儲蓄、投資、消費三方面做到平衡:

在購買理財產品時,要做到收益和風險的平衡,因為高收益、高風險依然是恆久不變的規律。

在舉債和透支消費時,要保持收入與支出平衡,特別是年輕人,有必要約束自身的消費衝動,進行科學合理的個人財富規劃。

房地產黃金十年已經終結,此時此刻,普通家庭在高負債購房時,需根據自身財力和未來預期收入,量力而行。

最後,需要指出的是,在應對老齡化社會到來之時,國家提供的養老金只能提供基本的生活保障。年輕時期適當增加儲蓄、減少消費,或許能避免退休生活的窘境。

(作者黃志龍:蘇寧金融研究院宏觀經濟研究中心中心主任、高級研究員。)